Изучаем договор

У сотрудников «Выберу.ру» тоже есть ипотека. Мы решили заглянуть в документы и проверить условия по ставкам. Вот, например, ипотечный договор со Сбербанком от 2011 года:

Условия ипотечного договора со Сбербанком от 2011 года. Фото: редакция «Выберу.ру».

В п. 5.3.1. говорится, что кредитор имеет право в одностороннем порядке только снижать ставку по договору, если ЦБ в свою очередь снижает ключевую ставку. Банк должен предупредить клиента об изменениях и ознакомить с новым графиком платежей.

Если заёмщик нарушает условия кредитного договора, например, отказывается предоставить для проверки объект залога (недвижимость), банк вправе потребовать досрочно вернуть кредит или погасить вместе с начисленными процентами. Но о росте ставки речи не идёт.

В ипотечном договоре со Сбербанком от 2020 года условие изменения ставки одно – отсутствие страхового договора. Например, действие страхового полиса закончилось на 10-м году ипотеки, а платить ещё столько же. Банк имеет право поднять ставку, но не выше максимально возможной на дату заключения договора.

Условия ипотечного договора со Сбербанком от 2020 года. Фото: редакция «Выберу.ру».

Что говорит закон

В законе «О банках и банковской деятельности» говорится, что финансовая организация не вправе менять в одностороннем порядке процентные ставки по кредиту. Исключения – случаи, предусмотренные законом или кредитным договором.

То же самое написано в законе «О потребительском кредите (займе)».

Когда ставка может вырасти:

- по согласованию с заёмщиком;

- по решению суда, например, если клиент нарушает условия кредитного договора;

- при отказе от оформления страхования или продления страховки.

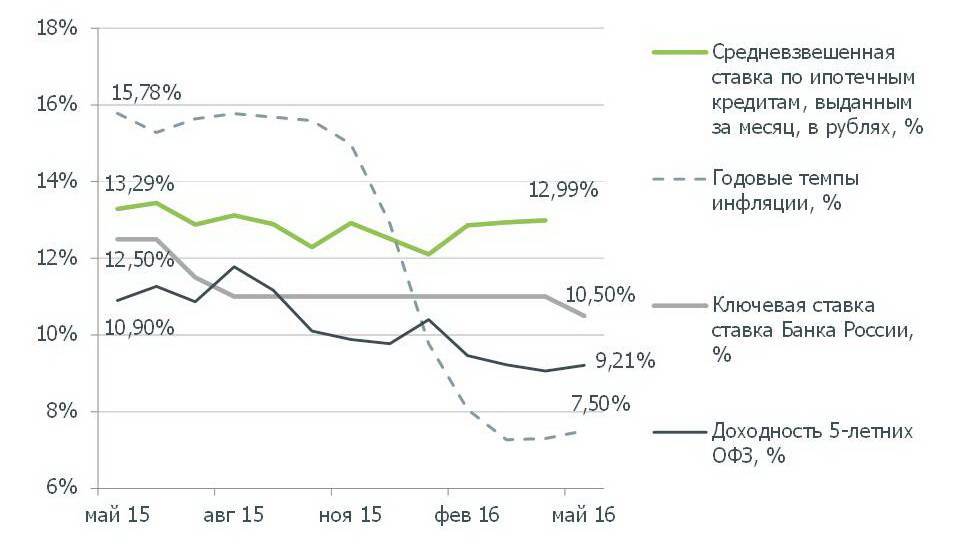

В докладе о регулировании рисков, связанных с возможностью распространения плавающих ставок по ипотеке, ЦБ пишет следующее:

По мнению ЦБ, практика плавающих ставок чревата мисселингом – ситуациями, когда банк навязывает финансовые продукты или выдаёт одни под видом других.

Какие прогнозы у экспертов

Экономические прогнозы – дело неблагодарное. Ситуация всегда может неожиданно развернуться в противоположную сторону и оставить всех аналитиков «с носом». Поэтому эксперты никогда не дают один точный прогноз, если не уверены в его исполнении на 90%. И то, оставшиеся 10% могут сильно подорвать доверие к таким аналитическим данным. Чтобы не попасть впросак, титулованные рейтинговые агентства и эксперты-одиночки выдают сразу несколько сценариев развития ситуации: позитивный, нормальный и негативный.

Позитивный прогноз: сбудется, если договоренности в рамках ОПЕК + стабилизируют валютный курс, инфляция остановится на комфортных 2,5-3%, а действия Центробанка будут соответствовать словам ее главы – ставка рефинансирования до конца года остановится на текущей отметке. Разумеется, реализация подобного сценария возможна, но маловероятна. Зато если эти ожидания сбудутся, наступит ипотечный рай на земле – ставки по кредитам под залог недвижимости опустятся до 8,5%, а спрос на кредиты увеличится более, чем на 10% уже к концу 2020 года. Правда, снижение ипотечной ставки объясняется не щедростью финансовых организаций, а ростом займов под государственные программы, процент по которым существенно ниже рыночного.

Условно нормальный сценарий: его видят наиболее вероятным большинство экономических обозревателей. Это тот самый случай, когда не происходит никаких экономических катастроф, но и гордиться при этом особо нечем. В этой ситуации возможно повышение ставки рефинансирования Центробанком до 7%, стоимости нефти за баррель не меньше 40-45$, и при уровне инфляции около 4%. При таком развитии событий ипотечные кредиты подорожают незначительно. Они вновь станут двузначными (ожидается, что ставка не превысит 10%). Рост желающих ввязаться в ипотеку несколько замедлится, но не иссякнет. И объем кредитования также сократится, но не в критическом масштабе.

Негативный сценарий: тот, которого мы все не хотим. Но вероятность его наступления есть, и она понемногу растет с каждым днем. Этот сценарий отталкивается от стоимости маркерного сорта нефти до 35$ за единицу измерения, обвал рубля, высокая инфляция до 8% годовых и в случае, если ЦБ перестанет контролировать стоимость рубля и отпустит его «в свободное плавание». При таком развитии событий стоимость ипотечных кредитов вернется к грабительским 12% годовых, а объемы кредитования упадут примерно на четверть. При этом качество кредитного портфеля существенно ухудшится, потому что падение доходов населения повлечет за собой просрочку по кредитам, заявления о кредитных каникулах, и прочие негативные сценарии.

Конечно, ситуация сейчас непредсказуема и в любой момент может измениться. Все зависит от экономической ситуации, от мировой экономики, от скорости распространения пандемии по миру и в России, в частности, и от того, насколько сдерживающие коронавирус меры будут бить по производственным ресурсам страны. Мы не имеем достаточной квалификации для того, чтобы делать какие-то прогнозы самостоятельно. Однако по состоянию на 14 апреля стоимость одного барреля нефти марки Brent зафиксирована на уровне 30$, при том, что все повисшие в воздухе договоренности по сокращению добычи нефти были достигнуты. Если сопоставить эти данные с вышеприведенными прогнозами (кстати, это аналитика рейтингового агентства «Эксперт РА»), ситуация выглядит неутешительно. Мы видим, что на сегодняшний день общая картина тяготеет к кризисному развитию сценария.

Главные условия выгодной ипотеки

Итак, первый квартал 2021 года — неплохое время для оформления жилищного кредита, так как пока ещё действует масса льготных программ и в целом ситуация на рынке складывается в пользу ипотеки. Но это общие рыночные факторы, а успех ипотеки для конкретного человека зависит от соблюдения ряда условий:

- Финансовая стабильность. У вас должен быть стабильный заработок, позволяющий выплачивать кредит, и приемлемая долговая нагрузка, иначе никакие выгодные условия не спасут от просрочек.

- Деньги на первоначальный взнос. Для оформления ипотеки потребуется внести первоначальный взнос в сумме не менее 10–15% от стоимости жилья. Для банка он является не только подстраховкой, но и показателем ответственности и дисциплинированности заёмщика. Другими словами, у вас должны быть накопления или сертификат на материнский капитал.

- Хорошая кредитная история. Рассчитывать на выгодные условия по ипотеке можно только при высоком кредитном рейтинге. Если ранее случались просрочки или кредитная история чистая (вы ещё не брали ни одного займа), банк может отказать в ипотеке или завысить ставку. Возможно, стоит пройти небольшую подготовку к ипотеке: взять один-два потребительских кредита и аккуратно погасить их, это повысит вашу репутацию как заёмщика. Подробнее о том, как проверить или улучшить кредитную историю, мы рассказывали здесь

Несмотря на все «плюшки» от государства, нужно понимать, что в кризис ипотеку вытянет не каждый. В связи с оттоком капитала и удорожанием сырья цены на жильё будут расти, а зарплаты, наоборот, снижаться. К тому же многим россиянам придётся столкнуться с проблемой безработицы, особенно если случится очередная волна коронавируса.

Вывод: в целом, ситуация для ипотеки сейчас благоприятная. Ставки снижаются, есть перспектива роста цен на жильё, банки охотно выдают кредиты. Скорее всего, в 2021 году ипотека будет выгоднее, чем в следующем

Но прежде чем принимать решение об оформлении жилищного кредита, важно критически проанализировать собственные финансовые возможности и риски, в том числе риск остаться без работы. В случае сомнений ипотеку лучше отложить и переждать тяжёлые времена

Если горизонт ясный, стоит проверить, не подпадаете ли вы под условия специальных программ, ведь это реальный шанс сэкономить. И последнее, нужно внимательно подойти к выбору кредитора, ведь он станет вашим партнёром на долгое время.

Подмена понятий или ошибка?

14 апреля многие СМИ «напомнили» россиянам, что банки вправе менять ставки по ипотеке в одностороннем порядке. Журналисты ссылаются на слова преподавателя Высшей школы экономики Марии Абрамовской. Эксперт обсуждала тему ипотеки с изданием Regnum.

Правда ли, что ставка по действующему кредиту может внезапно вырасти? Фото: vertexsochi.ru.

По словам Абрамовой, такая возможность предусмотрена кредитным договором.

То, о чём говорит эксперт, – это так называемые плавающие ставки по ипотеке. Сейчас в России практически нет такого вида кредитов, хотя Сбербанк предлагал ЦБ запустить программу. Центробанк пока прорабатывает правовую сторону вопроса.

Плавающая ставка не запрещена в России, просто используется очень редко. Объём задолженности по кредитам на жильё с плавающей ставкой менее 0,1%, отмечает Банк России. А по словам Марии Абрамовской получается наоборот – в кредитных договорах предусмотрено подорожание ипотеки вслед за увеличением ключевой ставки.

Мнение застройщиков

Повышение ключевой ставки в моменте не окажет сколько-нибудь заметного влияния на ипотечные ставки и рынок жилья, считают застройщики. По мнению директора по развитию ГК «А101» Дмитрия Цветова, в банках, где ставки снижались во время действия программы, теперь возможен их рост. Многие банки сейчас выдают ипотеку с господдержкой ниже заявленных 6,5% — фактический размер ставок начинается от 5,7%.

«Но если нынешнее повышение — это начало тренда, то к возможному моменту окончания программы ипотеки с господдержкой рыночные ставки могут вырасти даже относительно нынешнего уровня в 8–8,5%. Итоговая разница может оказаться критичной для покупателей, и это, безусловно, скажется на объемах продаж», — убежден Дмитрий Цветов.

На вторичке «здесь и сейчас» изменений ждать тоже не стоит. Недвижимость — довольно инертный рынок, поэтому о каких-либо изменениях на нем можно будет говорить только во второй половине года, добавил коммерческий директор ГК «Страна Девелопмент» Александр Гуторов.

Цены на жилье до середины года продолжат расти, считает президент ГК «Кортрос» Вениамин Голубицкий. Уровень спроса останется высоким, пока ипотечный кредит относительно доступен. Сейчас ставки на рынке новостроек достигают порядка 5–6%. «Без субсидирования (то есть, вероятно, во второй половине года) они могут подняться на 2 п. п. — до 7–8% годовых. С учетом роста цен на жилье примерно на 20% за прошедший год удорожание кредита вызовет сокращение спроса», — заключил президент ГК «Кортрос».

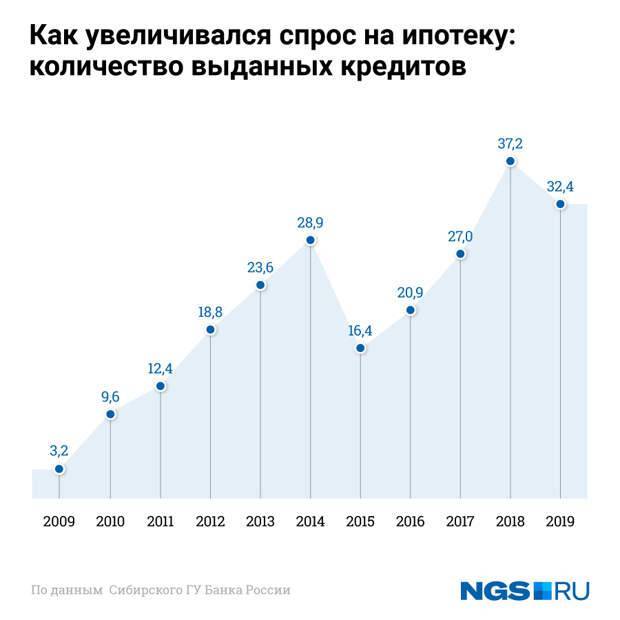

Какие сейчас ставки по ипотеке

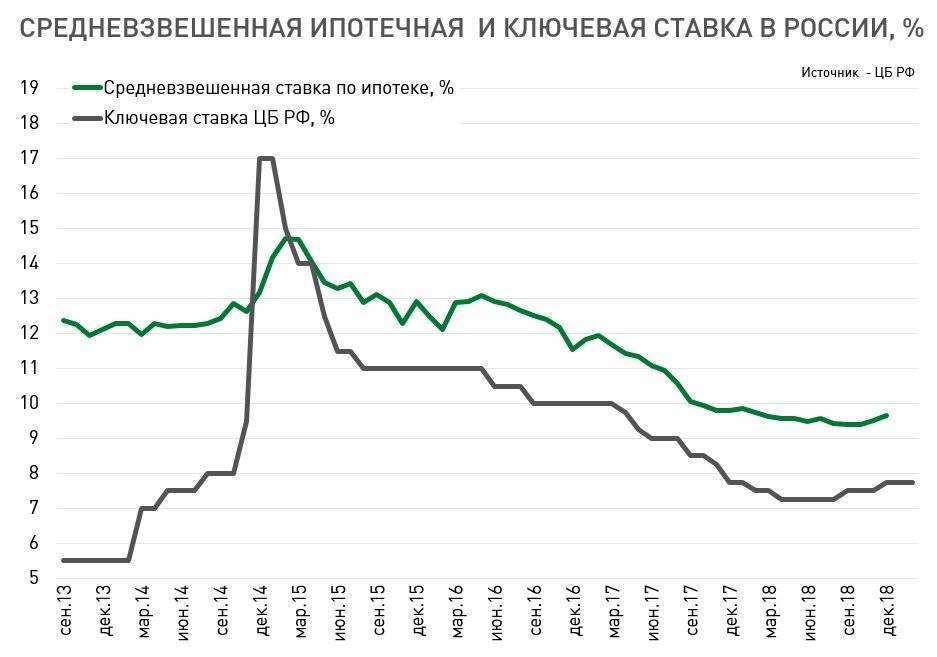

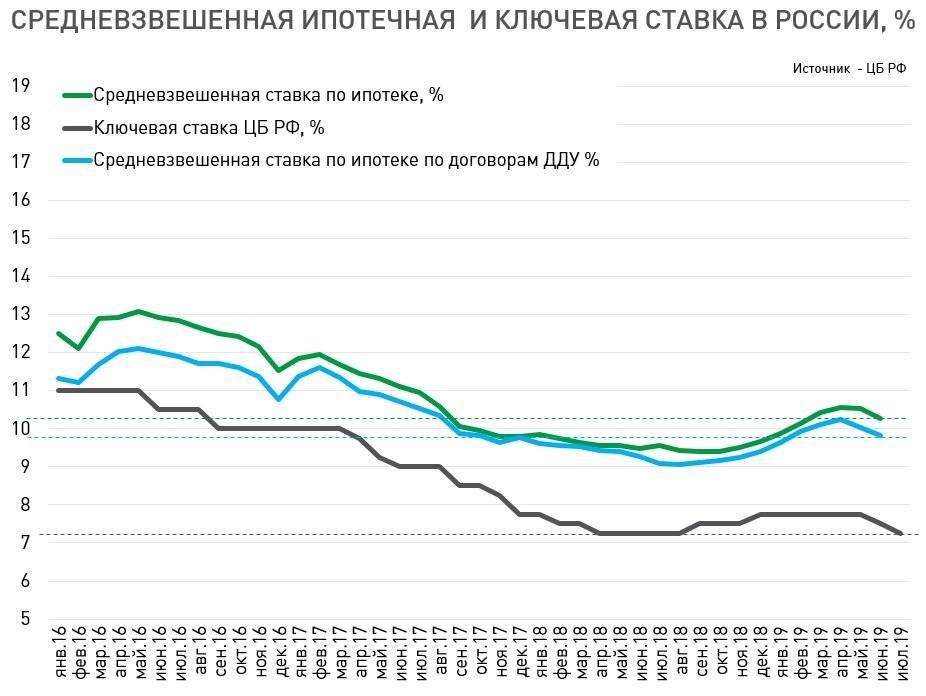

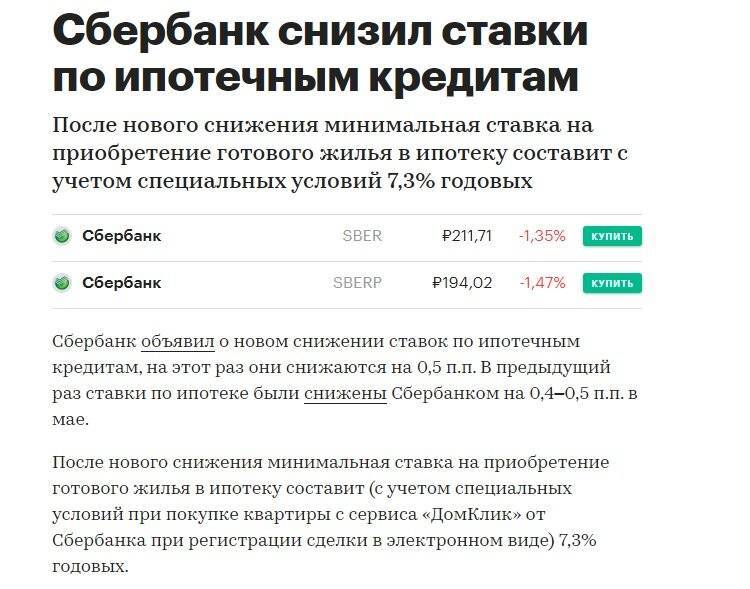

Проценты по кредитам на жильё снизились до исторического минимума благодаря падению ключевой ставки и льготным программам. Больше всего на среднюю ставку повлияла программа под 6,5%, которую государство запустило весной 2020 года для поддержания застройщиков. Льготу продлевали несколько раз, она рассчитана до июля 2021 года.

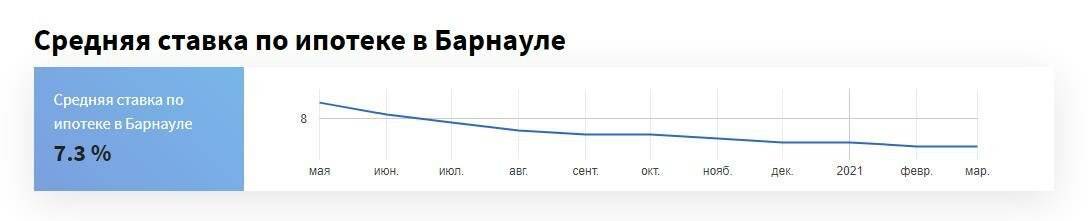

Индекс ипотечных ставок «Выберу.ру».

По данным индекса «Выберу.ру», на 28 марта ставки в банках топ-10 находятся на уровне 6,36% годовых. В топ-50 – 7,182%, по всем банкам – 7,566% годовых. При этом средняя ставка постепенно растёт с начала января. В разрезе по регионам ипотека дешевле всего на Чукотке, а дороже – в Чечне.

Большинство экспертов сходится во мнении, что ставки вырастут и достигнут в среднем 8% к концу 2021 года. Центробанк предупреждал, что повысит КС до 5-6% в течение трёх лет. Банки отреагируют на решение регулятора и поднимут проценты по вкладам и кредитам. Поэтому, если есть планы купить квартиру в ипотеку, не откладывайте решение в долгий ящик. Но помните о росте цен на жильё – в среднем с начала 2021 года квадратные метры в новостройках подорожали на 4,7% по России, отмечает портал «Мир квартир».

Почему ставки неизбежно вырастут

Ни одна из отраслей экономики не функционирует изолированно. Подобно старой хитросплетённой паутине, в этой связке взаимодействуют многие системы.

Например, цены на нефть. Мировые страны-импортеры договорились о снижении выработки черного золота, и спрос на нефтепродукты катастрофически упал из-за пандемии коронавируса. Не летают самолеты, сокращено междугороднее сообщение, личный автотранспорт передвигается гораздо меньше, чем в привычные времена, многие компании и мини-производства не работают. В таких условиях цена на этот важный ресурс, несомненно, упадет. Учитывая, что весь бюджет страны построен исходя из того, что цена будет значительно выше, общий уровень жизни и благополучия граждан существенно пошатнется. Как и их возможность приобрести жилье в ипотеку. А те, кто уже повяз в кредитах, перестанут быть платежеспособными. Банки понесут убытки, которые попытаются перекрыть увеличенными процентными выплатами по новым кредитам.

Другой пример – общий уровень инфляции в стране. По средне пессимистическим прогнозам, этот показатель может достичь 7% (а уровень реальной инфляции гораздо больше, как обычно бывает). В этой гонке цен доходы среднего потребителя падают, а банкам нужны дополнительные гарантии от невыплат по кредитам. Поэтому ипотечные ставки упрямо ползут вверх.

Другими словами, повышая ставки по кредитам с залогом недвижимости, банк страхует все возможные риски. Еще одна причина – финансисты прогнозируют уменьшение числа кредитов из-за финансового неблагополучия населения. В связи с мерами, предпринятыми от пандемии, значительная часть населения потеряла свои доходы полностью или частично. Соответственно, на тех, кто остался, банки попытаются увеличить свою прибыль.

Еще одна цель роста ставок – отсеять неблагонадежных заемщиков, входящих в группу риска в нынешней ситуации. Если останутся только платежеспособные клиенты, то качество кредитного портфеля не снизится, и проценты невозвратов по кредитам не возрастут.

Председатель ЦБ РФ Эльвира Набиуллина в своей пресс-конференции 3 апреля заявила, что не видит причин, по которым ставка рефинансирования могла бы повыситься. По ее прогнозам, к концу 2020 года этот показатель не должен превысить свое текущее значение. Но действия банков говорят об обратном. Все это вместе может означать, что лодка экономики продолжает раскачиваться, и в ближайшем будущем улучшения ситуации банкиры не видят.

Меры поддержки для тех, кто уже взял кредит, или только планирует сделать это

Конечно, положение сейчас не самое простое. Но, кто не рискует, тот не пьет шампанского. Если вы накопили наличкой до половины стоимости квартиры, эту сумму можно использовать в качестве первоначального взноса, а остальное получить у банка под залог приобретаемой недвижимости. Понятно, что потерять уже накопленное страшно, а депозит в банке на неизвестный период (пока не наладится ситуация с коронавирусом) – означает просто скормить заветные купюры прожорливой инфляции. И не факт, что после стабилизации эпидемиологической обстановки ставки вернутся хотя бы к их сегодняшнему состоянию. Поэтому сейчас самое время принимать решение о покупке недвижимости. Чтобы трезво оценить ситуацию, надо понимать свои финансовые возможности, и учитывать потенциальные риски.

Все, что касается денежных вопросов, сугубо индивидуально и решается потенциальным заемщиком еще до обращения в банк. А вот о том, какая вам может быть предоставлена помощь в случае, если заемщик окажется неплатежеспособным, расскажем мы.

- Прежде всего, не отказывайтесь от страховки при заключении договора. Страховые институты в стране работают хорошо, и по страховым случаям условия соблюдаются в полной мере. Застрахуйтесь от потери работы или от проблем со здоровьем. С большой долей вероятности этого окажется достаточным для того, чтобы вам не пришлось оказаться в долговой яме.

- Если по какой-то причине страховые выплаты невозможны, или вы не страхуете свою ипотеку (что является безрассудством в текущей обстановке), при потере работы вы можете обратиться в банк для реструктуризации задолженности.

- Если кредит вы получали в денежных знаках другой страны, при невозможности его выплачивать вы можете обратиться в банк для того, чтобы валютную ипотеку перевели в рублевую. Это очень актуально при текущем нестабильном курсе американской и европейской валют.

- Если ваш доход уменьшился более, чем на 30% по сравнению с доходом, который вы получили за аналогичный период прошлого года, вы можете получить кредитные каникулы. Эта отсрочка дается всего однажды сроком не более, чем на полгода. По ее окончании кредитор составит новый график погашения задолженности. При этом ежемесячная сумма для погашения кредита не может превышать ваш обычный платеж (при аннуитетном способе расчетов). Банк России призывает воспользоваться этой возможностью только при реальной нуждаемости. Потому что финансовая ситуация заемщика может ухудшиться, а право на отсрочку будет уже использовано. Имейте в виду, что за период отсрочки вам все равно будут начисляться проценты в размере 2/3 среднерыночной действующей ставки.

- Если вы пользовались ипотечными каникулами по этому кредиту ранее, вы все равно можете обратиться в банк для получения отсрочки в текущей ситуации.

- Максимальная сумма для назначения кредитных каникул не превышает 1,5 миллионов рублей.

- Срок подачи заявлений для предоставления «коронавирусной» отсрочки установлен до 30 сентября 2020 года. Впрочем, эксперты ожидают, что эту дату правительство может сдвинуть ближе к концу года.

- Еще одна хорошая новость – кредитные каникулы не влекут за собой штрафов, пеней, неустоек и других мер, предусмотренных за несвоевременную уплату ежемесячных взносов. Кредитная история тоже не испортится, если вы решите ими воспользоваться.

- Вы можете выбрать приостановку платежей, либо уменьшение их размера.

- Льготные каникулы вы можете прекратить в любой момент до их официального завершения, если почувствуете в себе силы возобновить платежи.

О необходимости льготных каникул вы можете заявить по телефону, однако банки не обязаны вам письменно отвечать, и в этом есть небольшая недоработка закона. Финансовые организации сами принимают решения о каникулах и реализуют их без того, чтобы ставить в известность заявителя. Поэтому о результатах обращения вам придется узнавать самостоятельно – звонить, например, своему кредитному специалисту. Есть еще несколько неоднозначных нюансов в трактовке Федерального закона от 03.04.2020 № 106-ФЗ “О внесении изменений в Федеральный закон “О Центральном банке Российской Федерации (Банке России)” и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа”, на основании которого были введены и действуют понятия о кредитных каникулах. Но надо понимать, что закон принимался в спешке, чтобы как можно скорее разгрузить заемщиков, и его действие действительно облегчит жизнь многим в это непростое время.

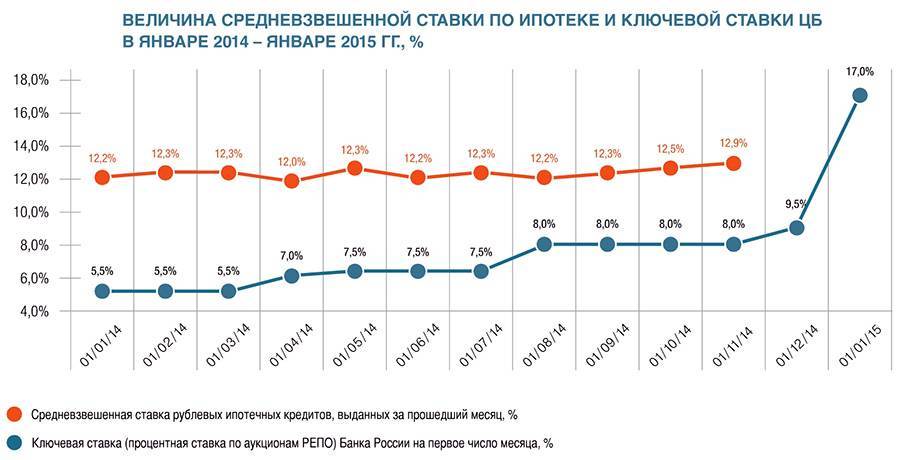

Ставки в гору

Большинство экспертов и экономистов крупных банков считали, что ЦБ сохранит ставку на мартовском заседании и начнёт ужесточать денежно-кредитную политику в апреле. Прогнозы не сбылись: ключевая ставка выросла в марте. Банки из топ-100 первыми отреагировали на решение ЦБ. Три финансовые организации подняли проценты по ипотеке и рефинансированию, пишут «Известия».

Ставки по ипотеке начинают расти. Фото: orenburzhie.ru.

Какие банки подняли ставки:

- «Хлынов» – на приобретение квартиры в строящемся доме на 0,4%, на рефинансирование – 0,3-0,6%;

- Интерпрогрессбанк – на 0,5-0,9% на ипотеку и рефинансирование;

- Банк жилищного финансирования – на 0,3% на новостройки, на 0,1% на готовые квартиры, на готовую недвижимость с обременением – на 0,5%, на рефинансирование – 0,6%;

- Промтрансбанк – на 0,25% на рефинансирование.

МТС Банк и «Зенит» сообщили, что планируют изменить ставки в начале апреля. При этом финансовые организации не уточнили, что именно будет с процентами – снизятся или вырастут.

Другие банки не меняли условия по ипотеке и не планируют их корректировать в ближайшее время. Об этом заявили Московский кредитный банк, «ЮниКредит Банк», «Санкт-Петербург», «Абсолют банк», Уральский банк реконструкции и развития, «АК Барс банк». ВТБ планирует сохранить текущие ставки. «Дом.РФ» не менял условия по ипотеке, но следит за динамикой ключевой ставки.

Сбербанк, который в отличие от коллег прогнозировал повышение ключевой ставки 19 марта, пока не менял условия. Однако глава «Сбера» Герман Греф предупредил, что банк изменит условия по ипотеке:

Повышение КС «не очень значимое», поэтому банк не планирует радикально менять ставки, добавил глава «Сбера».

Интересно, что некоторые кредитные организации снизили проценты после заседания ЦБ. Например, в Новикомбанке ипотека подешевела 0,3%, а рефинансирование – на 0,6%.

Ипотека будет дорожать

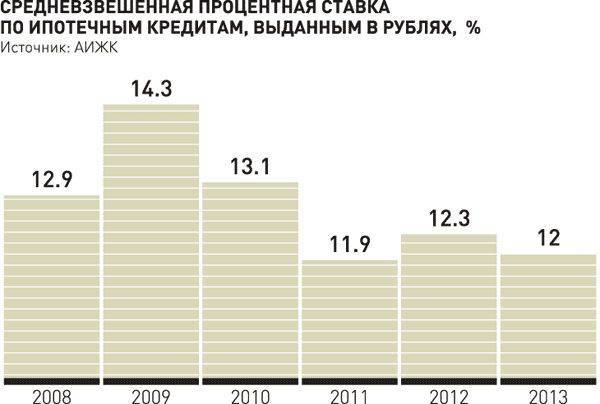

В последнее время на ипотечные ставки в большей степени влияла не ключевая ставка ЦБ, а государственная льготная программа кредитования новостроек. Она продавила вниз процентные ставки по ипотеке, вызвала рост объемов ипотечного кредитования и привела к удорожанию жилья, говорит аналитик ГК «Финам» Алексей Коренев. В феврале 2021 года средние ставки в России по ипотеке опустились до 7,23%. На первичном рынке, где действует программа, ставки упали до рекордно низких 5,86%, на вторичном — до 7,97%.

«Повышение ставки ЦБ спровоцирует рост процентных ставок, поскольку деньги в стране станут дороже. Но увеличение ставок по ипотеке будет происходить постепенно: через некоторое время мы увидим рост на четверть процента. Но, вероятнее всего, это не последнее повышение ключевой ставки. Рост может быть и в июне, поскольку ЦБ ясно дал понять, что цикл понижения завершен», — отметил Алексей Коренев.

Пока на общий уровень ипотечных ставок будет влиять льготная программа и формы ее продления, продолжает аналитик ГК «Финам». По его мнению, с большей долей вероятности, она сохранится только в регионах, где не было такого роста цен на жилье, как в Москве, Санкт-Петербурге, Краснодарском крае, и где жилье покупали действительно для себя, а не в инвестиционных целях. Также рост ипотечных ставок будет сдерживать снижение платежеспособности населения (доходы населения в России падают фактически восемь лет подряд).

«Во второй половине года, если госпрограмма льготной ипотеки завершится к 1 июля 2021 года, как и планируется на текущий момент, или будет существенно сокращена, можно ожидать некоторого роста средней ставки — до 7,5–8%», — добавила младший директор по банковским рейтингам агентства «Эксперт РА» Екатерина Щурихина.

В значительной степени решение ЦБ отразится на вторичке, где нет льготной программы. «Повышение ключевой ставки приведет к росту стоимости обслуживания кредитов на вторичном рынке

Некоторые из тех, кто сейчас стал искать варианты в готовых домах на фоне подорожавших новостроек, могут вновь обратить внимание на первичный рынок», — считает руководитель аналитического центра ЦИАН Алексей Попов

Но увеличение ставки ЦБ — это и увеличение ставок по депозитам. То есть часть тех, кто сейчас вкладывает накопления в жилье из-за плохих условий по банковским вкладам, может и вовсе не купить квартиру, допустил главный аналитик ЦИАН.