Содержание заявки на получение ипотеки

Оформление ипотечного кредита начинается с заполнения специальной анкеты. В ней содержатся следующие пункты:

- Роль человека в предполагаемой сделке;

- ФИО клиента Сбербанка;

- Паспортные данные (номер, серия и др.);

- Данные о смене ФИО (при наличии);

- Контакты (номер телефона и адрес электронной почты);

- Адрес фактического проживания;

- Образование;

- Семейное положение;

- Сведения о созаёмщиках;

- Наименование организации и должность, занимаемая потенциальным получателем кредита.

Кроме перечисленных пунктов в анкете присутствуют поля, в которых нужно указать информацию о своём финансовом положении. Соискатель должен оценить примерные доходы и расходы семейного бюджета. Если гражданин является собственником крупного имущества, то он должен написать об этом в анкете. Соискатель должен выбрать кредитную программу и поставить отметку в соответствующем поле. В обязательном порядке указываются реквизиты счёта, на который клиент Сбербанка будет перечислять ипотечные взносы.

В заявке есть отдельный блок, посвящённый текущей долговой нагрузке соискателя. В этом разделе указывается следующая информация:

- Валюта кредита;

- Наименование финансовой организации, предоставившей денежные средства;

- Дата заключения кредитного соглашения;

- Дата окончания ипотечного договора;

- Размер ссуды и остаток задолженности.

Анкета должна быть заполнена в соответствии с образцом, который предоставит сотрудник Сбербанка. Большое количество исправлений и невнятный почерк могут стать причиной отклонения заявки. Может ли Сбербанк продлить заявку по ипотеке? Потенциальный заёмщик может заполнять заявление несколько раз. Сбербанк никак не ограничивает по времени этот процесс. Человек всегда можно продлить срок рассмотрения заявки. Заявление на получение ипотеки можно подать в электронном виде (необходимую форму можно найти на сайте Сбербанка).

Доходы клиента

Потенциальному заемщику ВТБ 24 необходимо предоставить в банк справку типовой формы 2-НДФЛ. В документе отражается сумма регулярных доходов. При изучении уполномоченными представителями банка будет учитываться:

- регулярность поступления денежных средств;

- размер оплаты;

- достоверность данных.

Клиент гарантированно получит отказ в ипотеке, если уровень дохода не позволяет стабильно погашать заем (более сорока процентов заработной платы и других источников будут потрачены на регулярную выплату кредита).

Отрицательное решение также принимается в случае постоянного изменения начисленной суммы. Нестабильный фонд оплаты труда не может гарантировать сохранение платежеспособности.

Указанная сумма будет проверена в организации, где работает потенциальный заемщик. Если в результате сверки окажется, что величина дохода искусственно завышена, банк откажет в выдаче займа.

ВТБ 24 также учитывает территориальную привязку. В маленьком населенном пункте жилье реализуют по меньшей стоимости. Поэтому уровень дохода может быть ниже, чем у заявителя в крупном мегаполисе.

Причины отказа по заявке на ипотеку

Каждое учреждение имеет собственные критерии оценки рисков по выдаче кредитов. Чтобы не разглашать свою систему, причина негативного ответа не разглашается. Но кредитный менеджер может подсказать, что повлекло отказ

Иногда об этом можно догадаться и самому, если знать основные параметры, которым уделяет внимание каждый кредитор:

- Соответствие минимальным требованиям к заемщикам. В Сбербанке это регистрация, гражданство, возраст в диапазоне 21-75 лет, постоянное трудоустройство – от 6 месяцев, общий стаж – свыше года.

- Подлинность документов и поданной информации. Не допускается предоставление недостоверных или ложных сведений. Данные о заявителе проверяются и, при обнаружении обмана, в выдаче ипотеки отказывают.

Обратите внимание на требования Сбербанка при загрузке документов

- Благонадежность. Происходит проверка наличия нарушений закона, участия в судебных тяжбах и т.п.

- Уровень финансового состояния. Это основной критерий, который сопоставляется с запрашиваемой суммой с целью выявления возможности погашать долг. Возможно, по мнению банка у вас не получилось накопить на первый взнос по ипотеке достаточную сумму или слишком мал доход.

- Кредитная история. Проверяются прежние отношения по займам, своевременность погашения, просрочки, а также имеются ли текущие незакрытые долги. Последние могут помешать лицу своевременно погашать ипотеку при недостаточном уровне зарплаты.

- Работодатель. Выявляется, работает ли компания, ее надежность, наличие арестов на счетах и т.п.

Отказ может быть выдан в случае, если вы успели подобрать квартиру, или другой объект недвижимости, но он не прошел банковский аудит.

Обратите внимание на официальный комментарий Сбербанка о повторном обращении

К недвижимости выдвигаются определенные требования, главным из которых выступает ликвидность.

Квартира должна находиться в доме, не требующем капитального ремонта, не состоящего на учете на снос или в ветхом и старом здании. Если выбранная квартира не устраивает Сбербанк, потребуется подобрать другую.

Возрастные ограничения

Молодым везде у нас дорога, но только не на пути к получению долгосрочного жилищного займа. Минимальный возраст, при котором банк примет документы, — 21-23 года.

По мнению большинства банков, и это вполне справедливо, до этого возраста человек не имеет стабильного заработка и, что тоже важно, не может разумно распоряжаться финансовыми средствами. Существует и максимум в этом критерии

Обычно это 55 лет — период наступления пенсионного возраста. Существует также понятие предельного возраста. То есть, если человек подает заявку в 50 лет, банк одобрит ипотеку не более чем на 20 лет

Существует и максимум в этом критерии. Обычно это 55 лет — период наступления пенсионного возраста. Существует также понятие предельного возраста. То есть, если человек подает заявку в 50 лет, банк одобрит ипотеку не более чем на 20 лет.

Проверка заёмщика

При проведении изучения потенциального заемщика банковская компания проверяет такую информацию:

- историю ранее оформленных долговых обязательств на наличие просрочек;

- наличие действующих кредитных обязательств;

- соответствие предоставленной личной и контактной информации, в том числе с помощью звонков непосредственному работодателю и близким родственникам;

- подлинность предоставленной документации – через паспортный стол и собственные ресурсы компании.

При выявлении малейших подозрений, даже после одобрения заявки, финансовая организация может отказать заёмщику в кредитовании. Также необходимо учитывать, что вся документация проверяется повторно, уже непосредственно перед заключением долгового соглашения.

Условия ипотеки на 2021 год

В наступившем году Сбербанк расширил возможные программы ипотечных ссуд.

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

|---|---|---|---|---|---|

| Готовое жилье | 15 000 | 8,2 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick; + 0,3% при отказе от электронной регистрации; Акция молодая семья – базовая ставка 7,8 % |

| Стройка | до 85% от стоимости недвижимости | 8,1 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: + 0,3% при отказе от электронной регистрации. |

| Строительство жилого дома | до 75% от стоимости залога | 9,3 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 8,5 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 788 | 8,4 | 20 | 20 | |

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% – если не зарплатник; + 1% – при отказе от страхования жизни. | |

| Ипотека на гараж и машино-место | 9 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 4,7 | 30 | 20 | + 0,3 при отказе от электронной регистрации; + 1% при отказе от страхования жизни. |

| Рефинансирование ипотеки | 8,5 | 30 | |||

| Акция “Свой дом под ключ” | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области | 10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

| Ипотека с господдержкой 2020 | Москва, МО и Санкт-Петербурга и ЛО до 8 млн. руб, регионы до 3 млн. | 6,1 | 20 | 20 | + 0,3% при отказе от электронной регистрации сделки, + 1% при отказе от страхования жизни |

| Сельская ипотека | Регионы до 3 млн. ЛО и Дальний восток до 5 млн. Москва, МО и Санкт Петербург не работают | 2,7 | 25 | 15 | Временно приостановлена |

Можно ли отказаться от ипотеки, если нечем платить

В случае если у заемщика возникли финансовые трудности, рассчитывать на снисхождение банка не приходится. Отказаться от ипотеки не получится, но можно просить банк предоставить ипотечные каникулы. По сути это полугодовалая отсрочка платежей, но потом все возобновляется.

Если же просто игнорировать банк, не вносить платежи и не выходить на контакт, то через несколько месяцев следует ожидать судебный иск о расторжении договора, досрочном взыскании займа и обращении взыскания на залоговое жилье в принудительном порядке.

После экономического кризиса 2014 года участились случаи обращения заемщиков в суды с исками о расторжении кредитных договоров в связи с существенным изменением условий (ст. 451 ГК РФ). В качестве такого изменения истцы указывали на свою неплатежеспособность. Однако суды выносили отказные решения, ссылаясь на то, что изменение финансового положения не может являться существенным обстоятельством, влекущим прекращение обязательства, поскольку заемщики при получении долгосрочного кредита самостоятельно соглашаются на определенные риски, в том числе связанные с ухудшением своего благосостояния.

Подытоживая все вышесказанное, отметим, что Сбербанк не ограничивает права заемщика на отказ от получения ипотечного кредита, если он еще находится на стадии одобрения. Никаких штрафных санкций и иных негативных последствий такой отказ не повлечет. Однако после подписания договора возможности просто так отказаться от ипотеки не будет. В этом случае прекращение договора возможно только путем исполнения обязательства.

Что делать, если Сбербанк отклонил заявку по ипотеке?

Заявление на получение ипотеки может быть отклонено без объяснения причин. Сотрудники Сбербанка не обязаны объяснять соискателям, почему их заявка была отклонена. Типичными причинами отказа являются:

- Плохая кредитная история и наличие открытого исполнительного производства;

- Высокая долговая нагрузка;

- Наличие непогашенных судимостей;

- Неликвидное залоговое обеспечение;

- Низкий уровень официального дохода;

- Неадекватное или агрессивное поведение во время кредитного собеседования;

- Небольшой рабочий стаж и частая смена работодателей;

- Отсутствие платёжеспособных созаёмщиков.

Вся информация, собранная о заёмщике, обрабатывается специальным программным обеспечением. На основе обработанных данных каждый заёмщик получает индивидуальный скоринговый балл. Соискатели, имеющие низкий рейтинг, не смогут продлить время рассмотрения заявки и получить ипотеку.

Некоторые граждане пытаются обмануть сотрудников банка, предоставляя недостоверную информацию и фальшивые справки. Махинации быстро вскрываются службой безопасности Сбербанка. Заявление соискателя отклоняется с формулировкой «ложные данные». Может ли Сбербанк продлить заявку по ипотеке в данной ситуации? В случае выявления мошеннических действий Сбербанк заносит дельца в чёрный список и подаёт заявление в правоохранительные органы.

Срок действия одобрения

После рассмотрения анкеты-заявления на получение ипотеки и всех запрошенных документов банк оглашает решение. Если оно положительное, потенциальный заемщик может воспользоваться предложением и приступить к дальнейшим действиям – выбору объекта, оформлению кредитного договора и страхового полиса. Сделать это можно только в ограниченный период, установленный банком. Считается, что все учреждения дают клиентам срок в 3 месяца (90 дней), но сегодня это нельзя считать жестким правилом.

Какие условия прописаны в официальных постановлениях крупнейших российских банков:

- Сбербанк предоставляет срок в 90 дней (п. 2.4. Общих условий предоставления, обслуживания и погашения Жилищных кредитов);

- ВТБ не устанавливает конкретного периода. На основании п. 3.1. Условий, введенных 12.10.2020 года, кредит предоставляется в течение срока, указанного в Строке 18 ИУКД. Иными словами, когда банк сформирует индивидуальные условия, в них будет указан и срок, в течение которого выносится положительное решение. При этом стоит отметить, что в 2018 году период составлял 4 месяца (120 дней);

- Альфа-Банк, как и ВТБ и многие другие, в общих Правилах предоставления и погашения ипотечного кредита не обозначил жесткий срок, ссылаясь на индивидуальные условия (п. 3 Правил). Двумя годами ранее этот срок составлял 90 дней, а информация находилась в открытом доступе на официальном веб-сайте;

- Россельхозбанк – в п. 2.1. Общих условий жилищного кредитования прописана отсылка к индивидуальным условиям. Ранее банк давал 90 дней после одобрения ипотеки.

Срок в 90 дней в 2020 году можно считать условным: банковские учреждения перестали афишировать период, сколько действует одобрение, в открытых источниках и не всегда четко указывают его даже в общих правилах предоставления кредитных средств.

Сколько ждать одобрения на ипотеку в ВТБ 24?

Хотелось бы начать с того, что перед тем как банковское учреждение вынесет положительное или отрицательное решение нужно пройти этап анкетирования. На этом шаге Вы должны заполнить заявление – анкету, в которой нужно указать все необходимые сведения о себе, своей работе, образовании и так далее. От того, как Вы заполните заявление – анкету и будет отталкиваться банк в принятии своего решения!

Сколько действует одобрение ипотеки? Обычно рассмотрение заявки длится около 4-5 дней, в это время банк проверяет указанные Вами сведения, на свою подлинность, используя всевозможные базы данных, а их у банка множество. Если клиент желает оформить ипотечный кредит на специальных условиях, таких как ипотека, по двум документам, то ответа от банка он вправе ожидать в течение 24 часов!

Такие заявки банк рассматривает в первую очередь, так как они, бывают, более выгодны ему по условиям, которые предъявляются к клиенту как к заемщику. А если Вы отправили онлайн заявку на ипотеку, то после того, как с Вами связался банковский специалист можно ожидать решение от банка за 2-3 дня.

Важно! Банк вправе менять сроки рассмотрения заявки на ипотечное кредитование!

Одобрят ли вторую ипотеку: как оценить свои шансы

Если возникла необходимость, получить ипотеку до окончания первого договора, то можно предварительно рассчитать кредит и сопоставить свои возможности с предстоящими затратами.

Для оценки повторной ссуды на жилье можно воспользоваться ипотечным калькулятором. Онлайн-расчет предусмотрен на многих банковских сайтах: Сбербанк, Россельхозбанк, Уралсиб Банк, Альфа Банк, ВТБ и другие. Лучше выбирать калькулятор того банка, с кем планируется сотрудничество – расчет будет выполняться по актуальным на 2018 год процентным ставкам.

Если остаток по предыдущей ипотеке небольшой, кредитор может разрешить провести рефинансирование – одобрить новую ссуду и досрочно погасить текущий заем. Плюсы сделки очевидны: один платеж вместо двух, возможность экономии – рефинансирование под низкий процент.

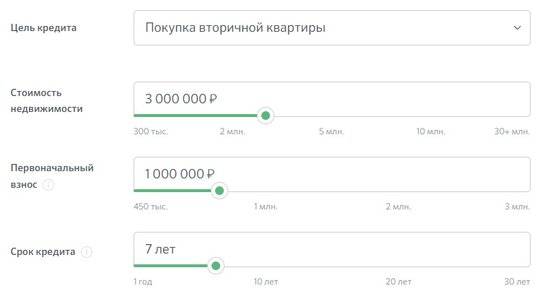

Расчет на примере Сбербанка. Для повторного и первичного одобрения ипотеки банкиры используют программу на ДомКлик. В форму надо ввести:

- цель ссуды: вторичка, новострой, военная ипотека, частный дом, пр.;

- рыночную стоимость недвижимости, первоначальный взнос;

- срок возврата жилищного долга.

Расчет ипотеки на сайте Сбербанка

Расчет ипотеки на сайте Сбербанка

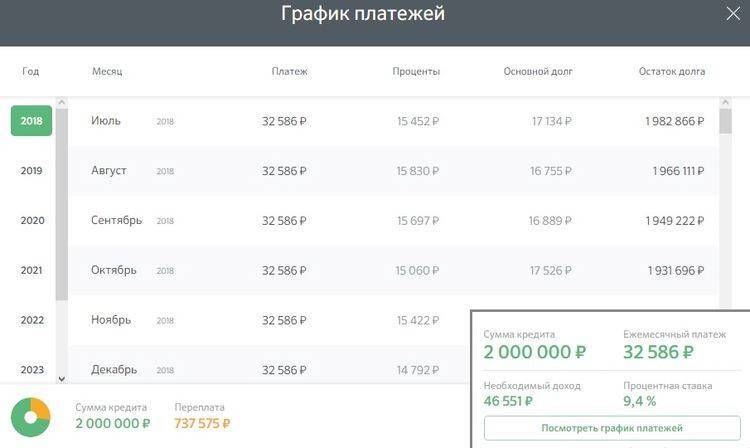

Оценить шансы на то, одобрит ли банк вторую ипотеку можно по величине ежемесячного взноса и необходимого дохода. Требуемую доходную часть надо увеличить на платеж по текущей ипотеке. Если заработка недостаточно, можно увеличить срок погашения.

Пример графика платежей

Пример графика платежей

Одобряет ли Сбербанк вторую ипотеку? Одобрение повторной ипотеки происходит по стандартной схеме. Результат согласования зависит от доходов клиента, кредитной истории и ликвидности залога.

Каким требованиям нужно отвечать, чтобы не было отказа

Кредитная программа в любом банке, да и у любого заимодавца в принципе содержит свод требований, которым должен отвечать заемщик

Банкам важно получить кредитоспособного клиента, который будет в состоянии вовремя и в полном объеме вернуть взятый кредитный долг. Кредитоспособность складывается из нескольких пунктов:

- наличие хорошей кредитной истории;

- достаточный балл кредитоспособности (кредитор самостоятельно устанавливает пороговое значение по программе);

- факторы, влияющие на балл рейтинга клиента.

Исходя из этого формируются основания для отказа в банке и требования к заемщикам, которые обязательно складываются из совершеннолетнего возраста, наличия официального места трудоустройства, достаточного уровня заработка и предоставления запрашиваемого блока документов для оформления ссуды. Дополнительные требования устанавливаются из-за особенностей кредитного предложения (будет ли ипотека взята на квартиру в новом доме или куплена на вторичном рынке недвижимости).

Банк ВТБ для получения ипотеки не требует ничего сверхъестественного, более того, кредитором предложено несколько программ ипотечного кредитования, среди которых есть и нецелевая (залогом является имеющаяся недвижимость).

Что касается целевой ссуды – ВТБ предлагает ипотечный кредит на:

- приобретение жилой площади в новом доме;

- покупку квартиры с рук (на вторичном рынке);

- специальную программу для квартир площадью более 65 кв. м. («Больше метров – меньше ставка»);

- ипотеку с льготными условиями для определенных категорий клиентов.

К последним относят военных, а также молодые семьи, у которых второй/третий ребенок появился на свет после . При этом льготы для получения денег молодым семьям регулируются Постановлением России от 2021 г. и касаются сниженной ставки на определенный срок (до 3-х, 5-ти или восьми лет в зависимости от количества детей, рожденных в период с 2021 по 2022 гг.)

Материнский капитал и семейная ипотека

Для семей с детьми квартирный вопрос стоит особенно остро. Как правило, стабильный доход имеет только один из супругов, второй находится в декретном отпуске по уходу за детьми. В такой ситуации получение ипотеки осложняется несколькими нюансами:

- доход главы семьи должен быть достаточным для выплаты кредита и содержания нескольких иждивенцев;

- детское пособие выплачивается только до 3-х лет и имеет ограниченный размер, несопоставимый с ипотечными выплатами;

- кроме материнского капитала, у семьи может не быть других накоплений, которые можно использовать для первоначального взноса по ипотеке.

Для семей с детьми наиболее привлекательно выглядит ипотека, первоначальный взнос по которой можно погасить материнским капиталом. Такую программу предлагают очень немногие банки, и получить одобрение можно только при наличии достаточного дохода. Остальные кредиторы предлагают использовать материнский капитал для погашения основного долга и процентов по ранее взятой ипотеке. Однако чтобы взять ипотеку до получения права на материнский капитал, семья должна накопить собственные средства на стартовый взнос. Получается замкнутый круг.

В данной ситуации для повышения шансов на ипотеку можно сделать следующее:

- позвать родственников в созаемщики и поручители;

- поискать варианты среди аккредитованных новостроек с минимальным первоначальным взносом и взять ипотеку под 6%

- узнать о наличие льготных программ кредитования в АО ДОМ.РФ для вашего региона.

Как вести себя в банке, чтобы кредит одобрили

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 11,9%

- Решение: от 2 минут.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 6,5%

- Решение: до 2 минут.

- ️ Получить деньги

- Сумма: до 2 000 000 ₽;

- Срок: до 3 лет;

- Процентная ставка: от 8,9%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 7,5%

- Решение: до 5 минут.

- ️ Получить деньги

- Сумма: до 1 500 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 5,9%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 6,9%

- Решение: от 15 минут.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 5,9%

- Решение: индивидуально.

- ️ Получить деньги

- Сумма: до 2 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 7,99%

- Решение: до 2 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 9,5%

- Решение: до 3 дней.

- ️ Получить деньги

- Сумма: до 1 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 17,9%

- Решение: индивидуально.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 6,9%

- Решение: от 5 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 5,5%

- Решение: от 5 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 8,99%

- Решение: от 15 минут.

- ️ Получить деньги

- Сумма: до 4 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 10,5%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 7,9%

- Решение: от 2 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 8,9%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 300 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 10,5%

- Решение: до 1 минуты.

- ️ Получить деньги

Русский Стандарт Банк

- Сумма: до 500 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 19,9%

- Решение: от 15 минут.

- ️ Получить деньги

- В офисе нужно быть собранным, но не зажатым.

- Вести себя спокойно и непринужденно.

- Нежелательно чрезмерное использование жестикуляции и мимики.

- Не нужно постоянно прикасаться к различным частям лица, а также ерзать в кресле.

- Не требовать от кредитора быстрой выдачи денег и ускорения рассмотрения вопроса. Такое поведение отпугнет сотрудников, которые принимают решение и резко снизит шанс на одобрение займа.

Как повысить вероятность одобрения

- Обратиться в партнерские банки магазинов, турфирм и других мест, где часто совершаются покупки, особенно крупные. Это будет дополнительным аргументом в пользу платежеспособности клиента. Стойки таких банков часто находятся в залах более или менее крупных магазинов, торговых центров и предприятий сферы услуг.

- Если поход в финансовую организацию закончился неудачно, есть смысл улучшить или создать с нуля положительную кредитную историю. Делается это просто: сначала оформляется незначительный заем (или карта), который можно быстро погасить, а затем берется более крупный.

- Идеальное решение вопроса – обратиться в банк, где раньше уже бралась ссуда и была выплачена согласно графику или даже досрочно. Также отличные шансы там, где ведется зарплатный счет заемщика.

- Предоставить максимальное количество документов. Так возрастает вероятность положительного решения. Минимальный стандартный набор: дубликат трудовой книжки, справка по форме банка или 2-НДФЛ.

- Можно уточнить действительный рейтинг в кредитном бюро. Сейчас разрешено два бесплатных запроса в год.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

| Банк | Сумма | Срок | Ставка | Решение |

|---|---|---|---|---|

| Сбербанк | до 5 000 000 ₽ | до 5 лет | от 11,9 | от 2 минут |

| Альфа-Банк | до 5 000 000 ₽ | до 5 лет | от 6,5% | до 2 минут |

| Тинькофф | до 2 000 000 ₽ | до 3 лет | от 8,9% | от 1 минуты |

| ВТБ | до 5 000 000 ₽ | до 7 лет | от 7,5% | до 5 минут |

| Почта Банк | до 1 500 000 ₽ | до 5 лет | от 5,9% | от 1 минуты |

| Банк Открытие | до 5 000 000 ₽ | до 5 лет | от 6,9% | от 15 минут |

| Газпромбанк | до 5 000 000 ₽ | до 7 лет | от 5,9% | Индивидуально |

| Райффайзенбанк | до 2 000 000 ₽ | до 5 лет | от 7,99% | до 2 минут |

| Россельхозбанк | до 3 000 000 ₽ | до 5 лет | от 9,5% | до 3 дней |

| Совкомбанк | до 1 000 000 ₽ | до 5 лет | от 17,9% | Индивидуально |

| МТС Банк | до 5 000 000 ₽ | до 5 лет | от 6,9% | от 5 минут |

| Промсвязьбанк | до 3 000 000 ₽ | до 7 лет | от 5,5% | от 5 минут |

| Росбанк | до 3 000 000 ₽ | до 7 лет | от 8,99% | от 15 минут |

| ОТП Банк | до 4 000 000 ₽ | до 7 лет | от 10,5% | от 1 минуты |

| Хоум Кредит | до 3 000 000 ₽ | до 5 лет | от 7,9% | от 2 минут |

| Росгосстрах Банк | до 3 000 000 ₽ | до 5 лет | от 8,9% | от 1 минуты |

| Ренессанс Кредит | до 300 000 ₽ | до 5 лет | от 10,5% | до 1 минуты |

| Русский Стандарт | до 500 000 ₽ | до 5 лет | от 19,9% | от 15 минут |

Причины отрицательного решения

ВТБ 24 входит в список самых крупных и надежных банков.

Финансовое учреждение подвергается существенному риску в ипотечном кредитовании. Существенная сумма заемных средств предоставляется клиенту на длительный период. На официальном веб-портале банка можно найти информацию о самых распространенных причинах отказа:

- предоставление неполного пакета документов;

- зарплата в конверте или нестабильный заработок;

- низкий уровень дохода. Большая часть средств уйдет на погашение кредита;

- при подаче заявление были указаны заведомо ложные сведения.

Банк имеет право отказать в согласовании сделки, чтобы минимизировать риски. Рассмотрим более детально все причины.

Как быть при отказе

Отказ в банке может быть связан с его внутренней кредитной политикой. Причину при этом объяснять никто не будет. Если вы получили отказ по ипотеке от нескольких банков, стоит проанализировать свои действия и найти “скелет в шкафу”.

Рассмотрим, какие шаги можно предпринять в случае получения отказа от разных банков:

Проверка кредитной истории. Возможно, в ней имеются ошибки или мошенники оформили кредит/займ на вас без вашего участия.

Погашение других кредитов. Если у вас большое число открытых кредитов или выплаты по ним составляют существенную часть дохода, то отказ также вероятен.

Проверка и оплата задолженности по штрафам, налогам

Особое внимание надо уделить долгам, взыскание которых проводится судебными приставами.

Повышение дохода. Если планируемые выплаты по ипотеке превышают 50% от дохода, банк также откажет в кредите

Решить проблему можно с помощью созаемщиков или подтвердив наличие и размер доп. дохода.

Отрицательное решение банка действует обычно 2 – 3 месяца. Если вы попытаетесь подать заявку в этот промежуток, по ней автоматически поступит отказ, а срок для подачи нового запроса начнет отсчитываться заново.

На какие цели банком отведен срок действия одобрения

В классическом понимании срок в 3–4 месяца банк дает на поиск и выбор подходящего объекта недвижимости. А также на сбор и передачу необходимых документов на приобретаемое жилье – правоустанавливающих, технических. В большинстве случаев этого времени на поиск жилья достаточно, при приобретении объекта на первичном рынке покупка квартиры или дома осуществляется в первый месяц.

На практике подобрать жилье можно и раньше, заранее согласовав все детали с продавцом. Но только после формирования индивидуальных условий кредитования заемщик точно знает, какую сумму одобрил банк, какова ставка и размер ежемесячного взноса. До официального ответа кредитора все расчеты являются предварительными, а условия по выбранному продукту – базовыми, но не офертой.

Согласно условиям большинства кредитных учреждений, бумаги о регистрации собственности также следует подавать в определенный период. Как правило, он составляет 60–90 дней с момента подписания договора купли-продажи. Если заемщик приобретает недвижимость на стадии строительства, по ДДУ, то срок отсчитывается с даты введения здания в эксплуатацию.

Сколько рассматривают заявку на ипотеку

Срок анализа заявки на кредит неоднозначен, но условия разных российских банков можно классифицировать:

- отказ приходит по СМС или сообщается по звонку в срок от 5 минут до 2 дней;

- срок рассмотрения онлайн-заявок – 1–2 дня. Это предварительное одобрение ипотеки во всех случаях, кроме сервиса ДомКлик, где клиент может сразу загрузить все документы и получить индивидуальные условия;

- на анализ всех документов и заявки, поданных в отделение банка, отводится минимум 2–3 рабочих дня. При ручной проверке период может увеличиться до 8 дней, даже если ипотека была предварительно одобрена. Если для принятия решения специалист банка запросил дополнительные бумаги и справки, рассмотрение приостанавливают до тех пор, пока потенциальный заемщик не привезет все необходимые документы.

Таким образом, реальное время ответа иногда занимает длительный период, но его можно максимально сократить. Для этого нужно сразу подготовить полный пакет документов, предоставить всю запрашиваемую информацию (данные о семье, месте работы, доходах). Если заемщик является действующим клиентом выбранного банковского учреждения – открыт кредит, дебетовая или кредитная карта, вклад, поступает пенсия или оформлен иной продукт, – срок рассмотрения заявки сокращается.

Почему заявка на ипотеку долго рассматривается

Факторов может быть много, и в большинстве случаев, они исходят от клиента. Например, если он неправильно оформил бумаги, или допустил ошибки. Основные причины:

- К увеличению срока рассмотрения приводит факт того, что созаёмщик не один, а несколько. Ведь каждого из них тщательно проверяют.

- Неполный комплект документов.

- Невозможность найти ту квартиру, которая понравится клиенту и прошла бы одобрение в банке.

- Отдел андеррайтинга может не уложиться в отведённый срок по проверке документов. Это приводит к тому, что справки, полученные раньше всех, теряют актуальность.

- Человеческий фактор. Он проявляется как со стороны заёмщиков, так и со стороны работников банка.

Какие требования предъявляются к ипотечной недвижимости

Конкретный список требований к ипотечному объекту недвижимости зависит от финансовой организации, которая выступает в качестве кредитора. Рассмотрим базовые требования к жилым помещениям, приобретаемым с помощью программы ипотечного кредитования:

- Жилое помещение должно находиться в регионе, где осуществляет свою деятельность кредитор;

- Приобретаемая недвижимость должна быть построена на капитальном фундаменте с использованием армирования и соответствующим уровнем заглубления;

- Квартира или иное жилое помещение не должно располагаться в здании, которое находится в аварийном состоянии или подлежит сносу, капитальному ремонту;

- Жилище должно располагаться в районе с развитой инфраструктурой, а также должно быть обеспечено всеми необходимыми коммуникациями;

- Наличие полноценного пакета документации на жилое помещение. При наличии перепланировок все должно быть зафиксировано документально;

- Отсутствие каких-либо обременений, просрочек по платежам за коммунальные услуги, исковых требований;

- Отсутствие лиц, прописанных в жилом помещении, которые являются несовершеннолетними, проходящими службу в рядах вооруженных сил Российской Федерации, или находящихся в тюремном заключении.