Рента или пожизненное содержание

Договора ренты или пожизненного содержания отличаются друг от друга тем что в первом случае необходимо оплачивать владельцу жилья денежное содержание в размере двух прожиточных минимумов, установленных в регионе проживания. Второй способ подразумевает, что лицо заключившее договор будет оказывать пожизненный уход за собственником жилья. Оба варианта имеют положительные и отрицательные стороны.

Плюсами можно назвать:

- значительная экономия финансовых средств;

- отсутствие необходимости в первоначальном взносе;

- при отсутствии собственного угла, возможно проживание с владельцем площади.

Подобные соглашения имеют и негативные стороны, к которым относятся:

- следует иметь хорошие нервы, так как с пожилыми людьми бывает сложно общаться;

- потребуется посвятить общению с владельцем недвижимости большую часть времени;

- дополнительное вложение средств, придется обеспечивать необходимые пенсионеру лекарства, продукты питания и т.д.

- нельзя точно определить временной промежуток в течении которого придется ухаживать за владельцем квартиры;

- еще один не мало важный минус — это то что владелец недвижимости вправе расторгнуть соглашение в любой момент, ведь недостаточно просто обеспечивать пенсионера всем, что ему необходимо потребуется еще и понравиться ему как человек.

ВАЖНО !!! Заключение подобных договоров возможно с кем угодно, не важно есть родственные связи или нет, главное, чтоб владелец квартиры желал передать ее в собственность тому, кто будет за ним ухаживать, после своей кончины

Рассрочка от строительной компании

Организации, занимающиеся строительством жилых домов, часто предлагают покупателям приобрести жилье в рассрочку. Такой вид приобретения недвижимости имеет ряд преимуществ и недостатков.

К преимуществам относятся:

- быстрота оформления (1-2дня);

- меньший пакет бумаг;

- одобрение рассрочки может быть получено даже лицом с не лучшей кредитной историей;

- процентная ставка под рассрочку ниже ипотечной.

Но ко всем плюсам следует добавить и минусы:

- платеж в качестве первоначального взноса будет составлять от 30-50% от общей стоимости квартиры;

- внести остаток суммы необходимо в короткие сроки, как правило, они обычно составляют от года до трех лет;

- в связи с тем, что сроки оплаты очень сжаты размеры ежемесячных выплат очень большие.

Такой способ подходит гражданам, чей ежемесячный доход достаточно велик чтоб возможно было погашать установленные суммы.

Возможно ли накопить на покупку жилья в наше время

Стоимость жилья в разных регионах нашей страны варьируется. Самая высокая она в Москве, Подмосковье, Санкт-Петербурге. Однокомнатная квартира в районе МКАД стоит от 4 млн. рублей, а «однушки» в более престижных районах столицы стоят свыше 5 000 000.

Накопить такую сумму при средней зарплате в Москве 30-40 000 рублей можно, но длительное время придется жить, «затянув пояс потуже». Если вы сможете откладывать на покупку жилья по 20-30 тысяч в месяц, на квартиру за 4 млн. рублей вы накопите через 10-11 лет.

Такой вариант подходит только молодежи. Начав копить в 20-25 лет, к 35 годам вы сможете обеспечить себя квартирой при условии, что у вас все это время будет стабильный доход. Для семейных людей старше 30 лет накопить нужную сумму будет проблематично. В этой ситуации можно только стараться откладывать больше и соответственно больше зарабатывать.

Покупка недвижимости из своего кармана за полную стоимость (без кредитования) – не редкость для рынка недвижимости. Таких сделок в год совершается примерно 20%.

В регионах стоимость жилья ниже, но и уровень доходов у населения соответственно меньше. Квартиру можно купить за 1 млн. и даже дешевле.

Чтобы накопить на недвижимость вам придется контролировать свои расходы и проявлять дисциплинированность. Она будет выражаться в ежемесячном пополнении копилки на финансовую цель.

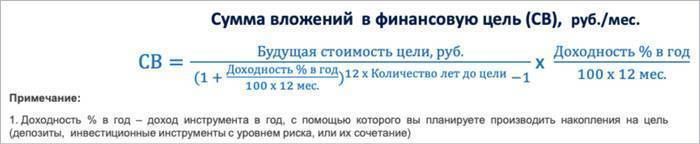

Для расчета вложений в недвижимость воспользуйтесь следующей формулой:

Инвестирование как способ быстрее накопить на покупку жилья

Быстрее накопить на покупку жилья можно, не только увеличив свой доход, но инвестируя в какой-либо бизнес, ценные бумаги, акции, облигации федерального займа.

1. Инвестировать на фондовом рынке можно как самостоятельно, так и с помощью финансового аналитика – профессионала, умеющего работать с биржевыми инструментами и стратегиями.

Чтобы создать капитал и инвестиционный портфель и выйти на пассивный доход, пройдите бесплатный курс «Первые шаги в инвестировании» от Школы Практического Инвестирования г. Санкт-Петербурга.

2

Вкладывать деньги можно в стартапы, но делать это нужно предельно осторожно, взвесив факторы доходности и рисков. Иначе вы рискуете лишиться всех накопленных средств и начать копить заново

3. Откройте депозитный счет в банке, который будет защищен государством и даст вам дополнительный доход. Это поможет накопить быстрее, хотя часто депозиты дают невысокую прибыль, которая не перекрывает инфляции. Однако, и в этом случае ваши накопления будут выше, чем при «хранении под подушкой».

Рассчитать, сколько денег какой вклад даст вам в будущем, можно на ресурсах: Банки.ру и Сравни.ру.

Если вы планируете покупку недвижимости через 10 лет, будьте готовы к тому, что за это время стоимость квартиры изменится из-за роста инфляции. Для определения инфляции (того, насколько увеличится цена) используйте специальную расчетную формулу.

Она позволяет рассчитать стоимость финансовой цели в будущем (в нашем случае, квартиры).

Индекс потребительских цен (ИПЦ) рассчитывается из статистических данных о товарах и услугах, их цены. Данные по ИПЦ легко найти через поиск Яндекса.

Ситуация на первичном рынке жилья

На первичном рынке цены на новостройки продолжали понемногу расти даже во время жёсткого карантина, и нет предпосылок к тому, что в ближайшие месяцы динамика изменится. Рост цен продолжится по мере увеличения числа проектов, продаваемых через эскроу-счета.

Объём предложений на сегодняшний день остаётся высоким, но уже начинает снижаться.

По прогнозам Минстроя РФ, в 2021 году будет построено лишь 78 иллионов кв. м жилья, в 2022 году — 80 миллионов кв.м. Превысить объёмы строительства 2019 года (тогда было возведено 82 млн кв.м) удастся лишь в 2023 году.

Таким образом, по мере продажи недорогих квартир, которую ускорит программа субсидирования ипотеки, средняя цена квадратного метра новостройки будет расти.

Иван Барсов

Директор по розничному кредитованию МТС Банка

Сложившаяся на рынке ситуация говорит о том, что, если на примете есть подходящий объект и возможность взять льготную ипотеку, при благоприятном финансовом положении семьи кредит стоит оформить сейчас.

Государственная помощь

Законодательством предусмотрен ряд социальных программ, по которым граждане могут приобрести недвижимость во владение на безвозмездной основе.

Для этого необходимо попадать под категорию лиц, которым по закону полагается такая льгота:

- семьи, имеющие статус многодетных, у пары должно быть три и более ребенка (усыновленные тоже учитываются);

- граждане, проходящие службу в Российской армии;

- молодые семьи и т.д.

Также необходимо обязательное условие, что у семей не должно быть во владении никакой недвижимости, а при ее наличии она не должна соответствовать установленным нормам и требованиям.

Как я купил 2 квартиры – путь через тернии

Поделюсь с вами своим личным опытом приобретения жилья.

В 2013 году я имел дело с ипотечным кредитованием. У нас был высокий ежемесячный доход, поэтому мы смогли взять квартиру в ипотеку на 12 лет в строящемся доме под 12% годовых. Ежемесячный платеж по ипотеке составлял 75 тысяч рублей.

Первые 1,5 года вносить платежи удавалось вовремя, но случилось неприятное событие – я лишился своей высокооплачиваемой должности. Семья потеряла доход, перекрывающий ипотечный платеж. Найти работу быстро мне не удалось, поэтому через некоторое время вносить платеж не было возможности.

Через 2 месяца с момента первой просрочки платежа к нам обратились представители банка с просьбой выплатить образовавшуюся задолженность. Затем потребовали покрыть долг до обращения в суд. Квартира была бы выставлена на торг, чтобы перекрыть задолженность перед банком, включая основной долг.

Нам удалось избежать такого «сценария», поскольку реализовать квартиру получилось до дальнейших трений с банком и продажи квартиры непосредственно финансовым учреждением. Мы продали квартиру за ту же сумму, за которую покупали. Получилось, что мы остались и без ипотечной квартиры и без тех денег, которые выплачивали за нее в течение полутора лет, но банку не были ничего должны.

После такой ситуации ипотека, как способ покупки жилья, стала нам недоступна. Мы переехали в съемную квартиру и стали искать другие возможности покупки квартиры без ипотеки, о которых я уже рассказал в начале статьи.

Поддержка работодателя не подходила, т.к. я на тот момент был предпринимателем. Не было смысла идти на наемную работу, чтобы упрашивать руководство помочь с покупкой недвижимости.

Рассрочку от застройщика рассматривали, но не смогли бы ее «вытянуть» из-за высокого первоначального взноса и ежемесячных платежей. Помощь от государства моей семье не положена. Займы у друзей тоже не подходили, поскольку с этим мы уже сталкивались, когда возникли трудности с оплатой ипотеки. Потребительский кредит тоже не подходил из-за испорченной кредитной истории.

Спустя 3 года поисков мы нашли вариант, который позволил нам купить два объекта недвижимости с минимальной переплатой. Этот вариант – жилищная кооперация. С 2014 года она активно развивается в нашей стране. Мы обратились в жилищный кооператив «Best Way». В этом кооперативе можно приобрести недвижимость в рассрочку на 10 лет.

О его существовании нам рассказали знакомые, предложив рассмотреть его, как способ покупки квартиры. От них мы узнали о работе кооператива, его выгодах, подводных камнях. Сперва какое-то время «наблюдали со стороны», как он работает. Не верилось, что предлагаемые кооперативом выгодные условия правдивые.

Мы убедились в том, что те, кто больше года состоит в кооперативе, уже купили недвижимость. Государство активно поддерживает жилищную кооперацию («Best Way» не раз становился проектом года в жилищных программах). В итоге мы вступили в кооператив в 2018 году сразу на 2 квартиры: в одной будем жить сами, другая – для сдачи в аренду. Выбрав оптимальные варианты недвижимости для выкупа, предложили их к рассмотрению. Кооператив проверил юридическую чистоту объектов, и в одну квартиру мы уже въехали, а покупка второй будет в порядке очереди.

В сравнении с ипотекой, даже при стоимости объекта в 2 млн. рублей, переплата составит 450 тысяч рублей или 25% от стоимости. При покупке квартиры в ипотеку переплата как минимум составляет 100%.

Какие бумаги потребуются для покупки и оформления жилья

Приобретение недвижимости сопровождается сбором и предоставление в уполномоченные органы определенного пакета бумаг.

К которым можно отнести:

- договор о сделке по купле продаже квартиры;

- бумаги о приеме передачи собственности;

- документальное подтверждение личностей сторон, участвующих в сделке;

- бумаги, подтверждающие право владения оформляемого имущества;

- одобрение из отдела попечительства в случаях, если на продаваемой площади имеются лица, не достигшие возраста восемнадцати лет, граждане, имеющие инвалидность;

- паспорта на помещение взятые в БТИ И кадастровой палате;

- оплата квитанции за предусмотренную государственную пошлину;

- если продажу осуществляет лицо, находящееся в брачных отношениях, то потребуется письменное согласие второго супруга, заверенное нотариате.

Весь собранный пакет передается в Росреестр для проверки и последующего переоформления имущества на нового владельца.

Из-за чего растут цены на жилье

До июля 2021 года продлено действие программы так называемой льготной ипотеки. Ее выдают всего под 6,5 %. Взять до 12 млн. рублей на покупку жилья по этой программе могут граждане России и жители Санкт-Петербурга и Ленинградской области, Москвы и Подмосковья. В остальных регионах под эту ставку можно взять до 6 млн. рублей. Программа распространяется на новостройки купить жилье на вторичном рынке по льготе не получится.

График роста цен новостроек

Эта мера, введенная властями, и спровоцировала повышенный спрос на жилье. Добавим сюда нестабильность экономики и финансовых рынков из-за пандемии, беспокойство людей, что их накопления пропадут и вот результат. Квартиры в новостройках стали скупать, образно говоря, пачками.

С одной стороны, вроде бы, оно и хорошо — иметь возможность купить жилье с меньшей переплатой, воспользовавшись льготной ипотекой. Но на фоне повышения спроса застройщики стали активно поднимать цены на жилье. А количество акций и распродаж сильно сократилось. И да, недополученные доходы компенсируются банкам за счет федерального бюджета.

Динамика изменения стоимости и платежей за недвижимость на начало и конец 2020 годаЕжемесячный платеж

Если сравнить условия сделки по ипотеке в начале 2020-го года и в конце, то можно увидеть, что расходы собственника на платежи не снизились, а наоборот, увеличились. Это как раз связано с тем, что цены на жилье подскочили. А подскочили они из-за выросшего спроса на товар — недвижимость. Ни один продавец не упустит возможности получить прибыль выше ожидаемого, если есть хороший спрос, и повышает цены. А добавим сюда еще и страх покупателя, что сегодня-завтра цены вырастут еще больше… Картина предельно ясна каждому!

Объем выданных ипотечных кредитов

А еще немаловажным фактором, влияющим на увеличение цены, является и то, что количество введенного в эксплуатацию жилья в 2020 году уменьшилось, да и строить стали несколько меньше. А количество нуждающихся в собственном жилье или в увеличении его площади только растет. И неизвестно, когда весь спрос в этом отношении будет удовлетворен.

Также рост цен провоцирует и увеличение количества расходов на процесс строительства, о чем сообщают застройщики. Курс доллара растет, и закупать некоторые материалы приходится уже по более высоким ценам. Но это не всегда правда, потому что львиная доля материалов, используемых при строительстве, производятся в России и их стоимость не зависит от курса доллара. А вот монтажные работы, которые занимают около 40% от стоимости всего строительства, действительно стали обходиться дороже. Весной 2020-го года оплата труда специалистов в этой области резко выросла, причем более чем на 20%. И эти расходы застройщиков как раз и повлияли на рост цены на недвижимость.