Какие требования предъявляются к квартире. Сбор подтверждающих документов для банка

После того как заемщик получил сведения о том, какую сумму кредита ему готов одобрить банк, он может приступать к поиску квартиры или дома. В данном случае цена объекта не должна превышать одобренной суммы банком, а также соответствовать всем требованиям финансовой организации. Обязательно нужно проверить, чтобы на квартире не было обременения (если это вторичное жилье), количество собственников (если квартира в долевой собственности, то понадобится согласие обоих) и есть ли прописанные иждивенцы (на момент сделки в квартире не должно быть прописанных граждан).

Порядок покупки квартиры в ипотеку включает в себя, в том числе и проверку документов на объект недвижимости. Заемщик должен предоставить своему менеджеру:

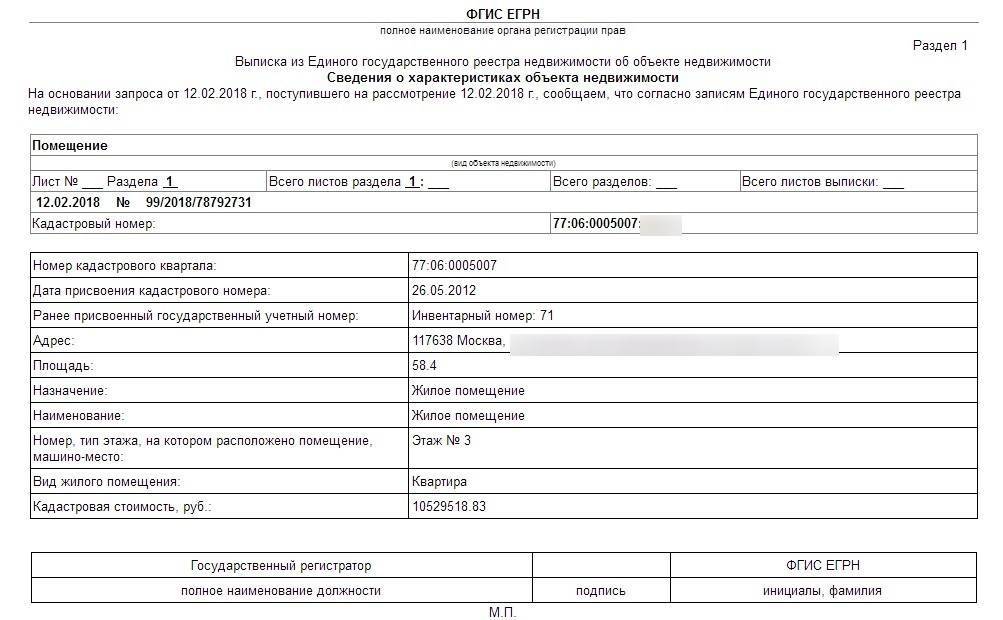

Выписка из ЕГРН

- Выписка из ЕГРН;

- Выписка из домовой книги;

- Договор купли-продажи или иные документы, подтверждающие получение квартиры во владение продавцом;

- Справка об отсутствии задолженности по коммунальным платежам;

- Согласие супруга на продажу, если квартира была приобретена в браке;

- Кадастровый паспорт (при наличии);

- Доверенность от второго собственника и согласие на продажу квартиры.

Если же в ипотеку оформляется новостройка, то требуется следующий стандартный пакет от продавца:

- Разрешение на строительство;

- Документ о собственности на земельный участок, где проходит строительство;

- Инвестиционный контракт.

Покупка квартиры в ипотеку предполагает, что банк вправе запросить иные документы для того, чтобы приступить к оформлению сделки. Далее обязательно нужно пройти процедуру оценки квартиры независимым агентством (чаще всего банк сотрудничает с такими фирмами и предлагает своим клиентам их услуги).

После того, как все документы прошли проверку и недвижимость одобрена банком, приступают к процедуре оформления сделки – это следующий этап при ответе на вопрос «как оформить квартиру в ипотеку».

Райффайзен Банк

Преимуществом оформления ипотеки в Райффайзен Банке является покупка недвижимости без первоначального взноса, наличие специальных госпрограмм с минимальным процентом и выгодные условия для молодых семей. Если решили приобрести квартиру в новостройке, стоит рассчитать сумму кредита и переплаты в онлайн калькуляторе и подать заявку на получение средств.

В списке аккредитованных банком организаций более 1000 застройщиков, однако если квартира принадлежит непроверенной организации, сотрудники проверят ее перед совершением сделки. Райффайзен Банк предлагает программы для любого вида недвижимости: квартира, коттедж, таунхаус, апартаменты. В качестве первоначального взноса может быть использован материнский капитал.

Для управления ипотечными платежами и оплате без комиссии можно установить приложение банка. Оно поможет спланировать домашний бюджет, переводить деньги между счетами и выполнять досрочное погашение ипотеки. Райффайзен Банк входит в список самых надежных банков России и считается одним из лучших для оформления ипотеки по отзывам пользователей.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

Ипотека без первоначального взноса в 2021 году в Москве открывает доступ к кредитованию практически для всех граждан, которые реально оценивают свои финансовые возможности на будущие годы выплат, другими словами, имеют стабильный источник дохода. Но чтобы обезопасить себя от рисков, многие банки вводят определенные ограничения по таким программам. Например, увеличивают проценты по выплатам, устанавливают верхний порог выдаваемой суммы, требуют заключить договор страхования от потери трудоспособности и т. д.

Верный способ получить необходимый кредит — заложить банку другую недвижимость, которая находится в собственности заемщика.

В любом случае, заключая ипотечный договор без первоначального взноса в банке Москвы, внимательно почитайте условия, поинтересуйтесь видом выплат (дифференцированные или аннуитетные), проследите, чтобы при расчетах не было дополнительных платежей, изучите ответственность сторон.

Отобрать из всей массы предложений самое подходящее вы сможете с помощью сайта Выберу.ру.

Вопросы и ответы

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Когда лучше покупать квартиру в ипотеку в новостройке?

По мнению многих экспертов в области недвижимости, а также риэлторов, самый удачный момент для вложения ваших денег – это покупка квартиры по ипотечной программе в новостройке, которая готова к сдаче на 70%. Стоимость квартиры может быть выше, но есть уверенность в том, что строительство не будет заморожено на начальном этапе и ваши деньги не пропадут.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Задайте свой вопрос

Как рассчитать проценты по ипотекеКак выбрать условия ипотекиКак рассчитать выплаты по ипотеке?

Способы подтверждения доходаИпотека с плохой кредитной историейПричины отказа банков в оформлении ипотеки

Ипотека без первоначального взносаПолная стоимость ипотекиМатеринский капитал при ипотеке

Выберите ипотеку

На строительство частного дома Квартира в ипотеку Кредит под залог имущества

Ипотека на покупку комнаты Социальная ипотечная программа Ипотечный кредит многодетным семьям

Ипотека по 2 документам Ипотечное кредитование для коммерческой недвижимости

Требования банков к заемщику

Общие требования к заемщику, который хочет взять кредит на покупку жилья, следующие:

– Возраст заемщика на момент получения кредита — не менее 21 года.

– Возраст заемщика на момент полного погашения долга — в среднем не более 75 лет. В некоторых банках возраст может быть выше или ниже (от 65 до 85 лет).

– Стаж работы на момент подачи ипотеки не менее полугода на текущем месте работы, ходя для некоторых банков достаточно трех месяцев стажа при условии, что заемщик является участником зарплатного проекта.

– Если заемщик находится в браке, обязательно привлечение супруга/супруги в качестве созаемщика по кредиту, за исключением случаев, когда супруг/супруга не является гражданином/гражданкой России, а также когда между супругами заключен брачный договор.

Требования к заемщику в разных банках различаются — приведенные выше характеристики обобщенные, поэтому прежде чем подавать документы на оформление ипотеки в определенный банк, внимательно изучите условия, на которых он выдает кредит.

Как банк проверяет квартиру?

Какое жилье не подходит под ипотеку, а квартиры в каких домах можно взять в кредит решает отдельно каждое кредитное учреждение. Для принятия решения о выдаче ипотеки под конкретную недвижимость банк должен ее проверить. Для этих целей покупатель заказывает оценку квартиры у оценщика, рекомендуемого банком.

В отчете оценщик подробно описывает общее состояние квартиры, наличие коммуникаций, планировку, рыночную и залоговую стоимость. Специалисты кредитной организации знакомятся с отчетом оценщика, проверяют соответствие требований банка к приобретаемой квартире и принимают решение по сделке.

Банки в большинстве случаев не одобряют ипотеку, если сделка купли-продажи происходит между родственниками (родителями и детьми; бабушками, дедушками и внуками; между супругами; между братьями и сестрами), подозревая их в сговоре.

Что такое “ипотека”?

Википедия сложно определяет ипотеку как такой вариант залога недвижимости, при котором она находится во владении должника и может перейти кредитору только в случае невыполнения должником его долговых обязательств. Там же – объяснение, что такое ипотечный кредит. Его определение отделяет от непосредственно самой ипотеки, хотя разница небольшая, кредит – это сумма, выдаваемая под залог недвижимого имущества.

Получается так:

- Сначала кредитор даёт вам в долг некую сумму на приобретение недвижимости…

- Затем вы приобретаете недвижимость на одолженные вам средства…

- Таким образом вы получаете недвижимость в пользование…

- Но вместе с этим начинаете постепенно отдавать долг кредитору…

- А если вы не справляетесь с возвращением долга…

- Кредитор забирает купленную на его средства недвижимость себе.

Впрочем, два последних пункта воплощаются в жизнь только в самом худшем сценарии. Чаще же всего проблем с закрытием ипотеки нет – после получения полной суммы долга кредитор уже не имеет никаких прав на недвижимость, и она полноценно становится вашей

Также важно отметить, что обычно кредитор просит вас сделать крупный первоначальный взнос по кредиту – в среднем от 10 до 30% от стоимости недвижимости. Что определённую сумму от долга он просит вас вносить ежемесячно

Ну и что сумма, которую вы ему в итоге выплачиваете, всё-таки превышает изначальную стоимость недвижимости – за свою помощь вам кредитор берёт с вас процент.

Регистрация права собственности

Пошаговая инструкция покупки квартиры в ипотеку включает в себя и регистрацию права собственности. Для этого необходимо обратиться в ближайшее отделение МФЦ с полученным пакетом документов – в течение 18 дней регистрация будет проведена и покупатель сможет забрать готовую выписку из ЕГРЛН, где уже он будет числиться как собственник квартиры.

Таким образом, порядок оформления ипотеки – это поэтапный процесс, который не требует больших познаний в экономике и финансах от обеих сторон. В статье приведена подробная инструкция, с чего начать покупку квартиры в ипотеку – знание всех этапов позволит вам организовать сбор документов так, что и вся сделка пройдет быстро и без лишнего стресса для обеих сторон. Если раньше вопрос, как купить квартиру в ипотеку, казался для заемщиков сложным, то сегодня этот продукт опробовали миллионы граждан.

Вопросы и ответы

В целях осуществления проверки кредитные организации требуют подготовить целый перечень документов на квартиру. Собственнику прежде, чем продавать квартиру, лучше подготовить их заранее.

Примерный список обычно включает документы, подтверждающие владение квартирой (копия свидетельства о собственности), справка БТИ, выписка из Единого государственного реестра прав на недвижимое имущество, копии удостоверений личности всех собственников, копия согласия супруга собственника, удостоверенного нотариально, кадастровый паспорт, выписка из паспортного стола о гражданах, прописанных в квартире, технический паспорт. Иногда требуются документы, подтверждающие дееспособность продавца (справки из психоневрологического диспансера, от нарколога о том, что продавец и собственники не состоят на учёте). Документы об оплате услуг ЖКХ в полном объёме. На момент сделки никто не должен быть прописан в приобретаемой недвижимости.

Квартира не подходит под ипотеку, если она в собственности меньше трёх лет. Банки опасаются мошенничества, так как при продаже квартиры, находящейся в собственности менее трёх лет (для недвижимости, приобретенной с 01.01.16 – пяти лет), с суммы, превышающей 1 млн. руб., необходимо уплачивать налог при возникновении дохода. Часто продавцы просят указать в договоре меньшую сумму продажи.

Одной из основных причин отказа в принятии квартиры в залог по ипотеке является наличие газовой колонки. Такое условие повышает риск ликвидации имущества.

Ипотеку на жильё, находящееся в доме 33 года постройки, не дадут, так как износ дома скорее всего будет выше 70 %, и такое жильё не считается ликвидным.

Существуют ограничения по году постройки на саманные, щитовые, дома из бруса (деревянные). Банк возьмёт их в залог лишь при условии, что они не старше 2002 года постройки.

Для ипотеки нельзя выбрать любую квартиру. Жильё должно соответствовать требованиям банков к залоговой недвижимости.

Квартира подходит под ипотеку при продаже, если соблюдены все условия, требуемые банками для принятия недвижимости в залог. Следует учитывать, что у разных банков условия могут несколько отличаться.

Всегда ли нужен первоначальный взнос?

Наличие первоначального взноса — обязательное требование для покупки дома в ипотеку. Таким требованием банк страхует свои риски — если вы смогли самостоятельно накопить на первоначальный взнос, значит вы ответственнее подойдете к исполнению обязанности по уплате ежемесячных платежей. Кроме того, банк считает, что необходимость внесения собственных денег делает решение о получении кредита более обдуманным и взвешенным.

Тем не менее получить ипотеку без собственных вложений реально. Сделать это можно следующими способами:

1. Взять потребительский кредит на сумму первоначального взноса. Способ рискованный — во-первых, платить по кредиту придется одновременно с ипотекой, а если учесть тот факт, что проценты по таким кредитам гораздо выше, чем по ипотечным займам, долговая нагрузка может оказаться непосильной. Во-вторых, потребительский кредит придется оформить уже после одобрения ипотеки — если взять его раньше, при оценке платежеспособности заемщика банк будет учитывать имеющийся долг и, вероятно, откажет в ипотеке или выдаст сумму, которой не хватит на покупку дома.

2. Использовать в качестве первоначального взноса материнский капитал (или другие государственные субсидии) — самый безопасный способ оформления ипотеки без собственных вложений. Однако принимают такие взносы не все банки, поэтому кредитную организацию с льготными условиями придется поискать.

***

Технические требования к домам

Есть список обязательных технических характеристик, которому должны соответствовать дома под ипотеку. Его тоже следует внимательно изучить, чтобы не терять время в процессе поиска жилья под ипотечное кредитование.

Основные требования:

- Здание в обязательном порядке должно быть оснащено каменным, бетонным либо кирпичным фундаментом, а также перекрытиями. Исходя из этого условия не рекомендуется присматривать квартиры в «сталинках». Проще найти «хрущевку» с годом постройки позже 1970 г.

- Дом, таунхаус или квартира должны иметь кухонное помещение и обустроенный санузел. В список исключений из этого условия попадают новостройки на разных этапах возведения, а также не до конца достроенные дома. В них на определенной стадии строительства допускается отсутствие сантехники.

- При выборе дома или квартиры рекомендуется убедиться в наличии основных коммуникаций: водопровода, канализации, центрального отопления, электричества. Поставщиком электроэнергии должна быть специальная компания. Исключение составляют частные дома, где может быть автономное газовое отопление и скважина для подачи воды.

- Оконные проемы должны располагаться согласно плану строения, иметь полноценное остекление.

- Применительно к покупке доли в квартире кредитные учреждения определяют, что доля должна иметь отдельно выделенную комнату (или комнаты). При покупке нескольких комнат каждая из них должна быть с отдельным входом. Помещение не должно быть оснащено газовой колонкой.

- Подбирая квартиру, следует знать, что дом высотой менее пяти этажей не подходит под ипотечное кредитование. Это правило не касается апартаментов, таунхаусов, дюплексов и домов, построенных в ЦАО в столице позже 1991 года. Не стоит рассматривать жилую площадь, размещенную в переоборудованных цокольных этажах, а также расширенную за счет бывшей колясочной или иного технического помещения.

- Относительно перепланировок кредитные учреждения во мнении расходятся. Возможно, банк потребует узаконить изменения в планировке либо вернуть все согласно плану квартиры.

Ипотечный кредит может быть выдан для покупки полноценного жилья, снабженного всеми необходимыми коммуникациями для постоянного проживания. При этом дом или квартира не должны нуждаться в срочном капитальном ремонте. Они должны быть в хорошем состоянии.

Транскапиталбанк

Ипотека от Транскапиталбанка поможет улучшить жилищные условия с посильным ежемесячным вкладом. По программе банка можно приобрести вторичное жилье, квартиру в новостройке, комнату, дачу, загородный дом, таунхаус. Организация принимает заявки от гражданских супругов, в этом случае учитываются общие доходы и оформляется долевая собственность на приобретаемое жилье.

Компания лояльно относится к клиентам и выдает средства на покупку недвижимости специалистам с сезонным доходом, индивидуальным предпринимателям, акционерам, лицам с небольшим стажем работы. В качестве первоначального взноса могут быть использованы жилищные сертификаты, в том числе материнский или семейный капитал.

Оформление ипотеки в Транскапиталбанке возможно от 7.79% годовых, при этом срок погашения варьируется от 1 до 25 лет. Судя по отзывам, клиентам банка нравится профессиональное обслуживание и гибкость условий кредитования. При необходимости, представители организации выезжают на место для консультации и оформления бумаг. Транскапиталбанк является одним из лучших вариантов для взятия ипотеки.

Альфа-Банк

В Альфа-Банке низкий процент на ипотечный кредит и выгодные условия для оформления. Банк выдает средства на строящееся жилье под 5.99% годовых с поддержкой от государства. Чтобы определиться с итоговой суммой и просчитать ежемесячный платеж, стоит воспользоваться онлайн калькулятором. Для этого необходимо указать стоимость недвижимости, величину первоначального взноса и срок кредитования.

Совершение сделки проходит без длительного ожидания и очередей в отделении. Для этого стоит подать документы на предварительное заключение и дождаться одобрения дома. Управлять кредитом удобно в мобильном приложении банка и личном кабинете на сайте. Там клиенты просматривают сумму переплаты, подключают автоплатеж и погашают кредит досрочно без комиссии.

Для снижения кредитной нагрузки и уменьшения суммы ежемесячного платежа, можно воспользоваться рефинансированием в Альфа-Банке. Благодаря высокой надежности организации, возможности удаленного оформления и большинству положительных отзывов, ипотека в компании считается самой выгодной в 2021 году.

Возможна ли ипотека на частный дом без первоначального взноса

Да, получить такой вид ссуды реально. Но повышенный риск невозврата приводит к тому, что это возможно:

- на менее лояльных условиях;

- предоставив дополнительное обеспечение;

- соответствуя более жестким требованиям банка;

- застраховав ответственность.

Желание получить ипотеку на частный дом без первоначального взноса ставит заемщика перед необходимостью предложить финансовой организации, стремящейся минимизировать риски, альтернативу:

- Нецелевая потребительская ссуда – таким образом недостающие деньги получить проще всего. Минусы: оформляется на короткий срок и под высокий процент.

- Дополнительный залог – может быть использован не всеми заемщиками. Недостатки: ограничения, ужесточение требований и высокий процент.

- Материнский капитал дает возможность оформления ипотечного займа на выгодных условиях. Минус: требуется приложить массу усилий, чтобы сертификат был принят в счет оплаты долга.

- Жилищный сертификат – может быть привлечен в качестве первого взноса. Минус в ограниченном перечне программ кредитования.

Виды ипотеки, в которых можно обойтись без первого взноса:

- при привлечении средств материнского капитала;

- ипотека для молодых семей;

- ипотечные ссуды для военнослужащих.

Что делать, если поступил отказ в ипотеке на частный дом

Кажется, до исполнения мечты рукой подать, но из банка приходит отказ. Не стоит сразу сдаваться, нужно искать альтернативу, в качестве которой может выступить другой банк или другой вид займа.

Опять не получилось? Нужно поискать посредников, готовых взять на себя все проблемы с оформлением ипотеки. Разумеется, за свои услуги они возьмут процент от сделки, зато заявка будет составлена грамотно, пакет документов собран качественно.

Мечтаете о частном доме, сидя в своей квартире на шестом этаже? Попробуйте предложить банку в залог именно её. Получив ипотеку, стройте или покупайте коттедж, а жилье в городе потом будет продано, на вырученные средства произведен полный расчет по кредиту. Залогом может являться другая недвижимость заемщика или автомобиль. В конце концов, есть ещё и потребительские займы.

Когда строящийся дом уже можно оформить в собственность, есть вариант сделать его залогом и получить ссуду на ремонт (некоторые банки предлагают такую ипотеку, как частный вид кредитования).

Ну и крайний вариант: отсрочить приобретение частного дома до лучших времен, которые обязательно наступят. Быть может, скоро последует повышение в должности с сопутствующим увеличением зарплаты или баснословная премия, которую можно потратить на первый взнос. Вполне возможно, что банки будут вести конкурентную борьбу за заемщиков, желающих приобрести в ипотеку частный дом. Это приведет к понижению процентных ставок и уменьшению первых взносов.

Сегодня купить с помощью ипотечного займа квартиру значительно проще, чем загородный коттедж. Но не далек тот день, когда ссуды на частные дома будут выдаваться банками так же массово. Тогда на вашем пути к исполнению мечты о собственном просторном особняке больше не будет препятствий!