Большая кредитная нагрузка

Даже если у потенциального заемщика высокий и стабильный доход, хорошая кредитная история, но много других кредитов, банк может отказать в ипотеке. Принимая решение, банк оценивает ваше общее финансовое положение, и если у вас есть несколько дополнительных кредитов, возникает вероятность, что на выплаты по ипотеке вам просто не хватит денег.

Например, у потенциального заемщика зарплата 60 тысяч рублей, при этом он ежемесячно выплачивает по имеющимся кредитам 20 тысяч рублей, плюс платеж по ипотеке составит 30 тысяч рублей. На необходимые расходы у клиента остается всего 10 тысяч рублей в месяц. Этого не хватит, чтобы обеспечивать себя и семью, и банк наверняка откажет в одобрении ипотеки.

Также в кредитную нагрузку будут входить поручительства по чужим кредитам. И если кредитор не платит, а вы при этом не выполняете свои обязанности созаемщика — это еще и негативно повлияет на вашу кредитную историю.

Что делать

– Погасите действующие кредиты и закройте кредитные карты

Даже если вы не пользуетесь кредитной картой, и она давно пылится у вас на полке, ее лучше закрыть. Перед повторной подачей заявки надо учитывать, что в бюро кредитных историй информация о погашении кредита обновляется примерно в течение месяца.

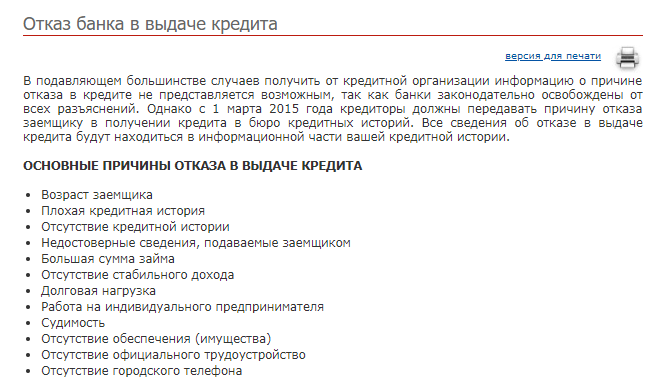

Дополнительные причины отказа в ипотеке после одобрения

Надо понимать, что проверка заёмщика и ипотечной недвижимости, является обязательной для финансовых организаций. При этом банковские компании не будут просто так рисковать своей репутацией, чтобы отказывать в ипотечном займе после предварительного одобрения.

К дополнительным причинам отказа в ипотечном кредитовании относят:

- Внезапное ухудшение экономической ситуации в стране – при этом финансовые организации могут столкнуться с ситуацией, когда центральный банк РФ повысит ставки. Соответственно, они будут вынуждены пересмотреть условия ипотечного кредитования, в том числе с учётом платежеспособности заёмщика. В результате может быть получен отказ или значительное снижение заемной суммы. Некоторые финансовые организации подтверждают предоставленные ранее условия, несмотря на сложившуюся ситуацию;

- Оформление заёмщиком нового потребительского долгового соглашения после получения одобрения по ипотеке. Соответственно, изменяются возможности клиента по платежеспособности. При этом кредитор обязательно проверит данную информацию при непосредственном подписании договора ипотечного займа;

- Изменения в семейном положении – указанный фактор распространяется на заёмщиков, которые на момент подачи заявки состояли в браке. При этом второй участник брака выступает в роли созаемщика. Соответственно, в случае расторжения брака к моменту оформления ипотечного долгового соглашения финансовая организация выдаст отрицательный ответ. Также к отказу может привести ситуация, когда супруга заёмщика к моменту заключения долгового соглашения окажется в положении. Это сопровождается дальнейшим выходом в декретный отпуск и увеличением числа иждивенцев. При этом ранее рассчитанный совокупный доход отразится на конечной платежеспособности заёмщика;

- Смена действующего рабочего места – трудоустройство является очень важным показателем для кредитора. Естественно, что в случае смены работы в период оформления ипотеки сопровождается серьезными рисками. Окончательное решение остаётся за финансовой организацией, но в большинстве случаев это приведет к отказу. Банки благосклонно относятся только к изменению рабочего места в пределах одной и той же организации;

- Фиксирование просрочек по действующим долговым обязательствам в период одобрения ипотечного займа – финансовые организации постоянно осуществляют мониторинг кредитной истории. Любая просрочка сроком более 3 дней может привести к отказу в ранее одобренной ипотеке;

- Открытие уголовного дела или исполнительного листа на заёмщика – возникновение проблем с законом, несомненно, приведет к отрицательному решению по предоставлению ипотечного займа.

Причины отказа в ипотеке

Заемщику могут не одобрить кредит как из-за незначительной ошибки, так и из-за серьезного нарушения. Ряд причин, по которым сбербанк отказал в ипотеке, можно устранить и подать заявление вновь. Некоторые, такие как судимость или присутствие в черном списке банков, не позволят заемщику получить ипотеку. Кроме того, если отказал сбер, заемщику будет сложно получить положительное решение в других банках. Рассмотрим подробно причины отказа по ипотеке в «Сбербанке».

Плохая кредитная история

Является самой распространенной причиной. С ней откажут даже зарплатному клиенту банка. Перед подачей заявки у заемщика не должно быть просрочек и задолженностей в течение года. Любой банк при рассмотрении кандидата запрашивает о нем информацию в бюро кредитных историй. Если она испорчена, это повод отказать.

Заемщик сам может уточнить сведения в бюро, чтобы заранее быть осведомленным и не получить отказ. Обратиться в БКИ можно один раз в год бесплатно, остальные запросы оплачиваются.

Ошибки в документах и их подделка

На первом месте по наличию ошибок стоит справка о доходах. Перед подачей документов ее необходимо проверить на наличие всех требований:

- печати компании;

- подписи руководителя или главного бухгалтера;

- контакты компании.

Подавать следует в печатном виде, письменный документ считается несерьезным и выглядит подделкой.

Подделка документов влечет за собой занесение заемщика в черный список. Это грубое нарушение. Заемщики покупают документы о регистрации, справки о доходах, но при проверке кандидата кредитный специалист может проверить данные и при обнаружении обмана ситуацию будет невозможно исправить.

Неплатежеспособность

Официального дохода может быть недостаточно для покрытия ипотеки. Перед заявкой следует воспользоваться кредитным калькулятором – обычно он пишет минимальный доход для одобрения заявки. Также следует иметь в виду, что при расчете ипотеки на нее отводится не более 40% средств от дохода заемщика. Если вы понимаете, что вашего дохода будет недостаточно, то привлеките созаемщиков.

Отказывают по причине неплатежеспособности людям, чья профессия подразумевает непостоянный доход. Сейчас банки учитывают этот момент для адвокатов, нотариусов, бизнесменов, но многие специальности остаются без внимания. Пиарщикам, рекламщикам, строителям, представителям сезонных профессий могут не дать кредит из-за нерегулярного дохода.

Задолженности в налоговой и ГИБДД

Наличие долгов перед государством негативно влияет на репутацию кандидата. Если он не оплатил штрафы за нарушение ПДД, не платит алименты детям или имеет другие задолженности перед налоговой службой, банк посчитает заемщика неблагонадежным. Перед подачей заявки необходимо выяснить наличие долгов. Это можно сделать удаленно через Госуслуги.

Неуверенность клиента

Бывает, что клиент получил одобрение при подаче онлайн-заявки, а когда приехал с документами в офис, вызвал подозрение у кредитного специалиста. Такое случается редко, но неуверенная речь может навлечь настороженность и особо тщательную проверку документов. Отдельно стоит отметить нетрезвый вид или несоответствие вида указанной зарплате.

Невозможность подтвердить информацию заемщика

Наиболее часто встречается ситуация, когда кредитный специалист не смог дозвониться на работу заемщика. Он может сделать один из двух выводов:

- Заемщик там не работает.

- Организации не существует.

Другая ситуация связана с невозможностью подтвердить доход. Сотрудник в компании решил не озвучивать зарплату коллеги, сославшись на корпоративную тайну. Также он мог укрыть данные из-за наличия неофициальных доходов, что в России распространено.

Плохое состояние здоровья

Наличие болезней, угрожающих жизни, повлечет отказ в банке. Инвалидность и потеря трудоспособности, сахарный диабет, онкология являются распространенными причинами. Можно попробовать получить кредит, застраховав жизнь и здоровье, но страховая компания должна согласиться взять клиента. Это может быть сложно, если болезнь серьезная. Отказ банка связан из-за высокого риска потерять заемщика, а значит и деньги. При желании узнать причину отрицательного решения заемщику могут не озвучить ответ по этическим соображениям.

Основные причины отказа в различных банках

Согласно закону финансовые учреждения имеют полное право отказать в ипотеке без пояснения причин. Попытки выиграть дело через суд не дадут положительного результата. Также не рекомендуется давить на кредитных менеджеров расспросами или паникой. Правильным решением станет исправление причины отказа, ориентируясь на требования конкретного кредитора.

Причины отказа в ипотеке в Сбербанке

Список наиболее распространенных ситуаций, снижающих вероятность получения ссуды в Сбербанке, включает:

- Отсутствие российского гражданства или постоянной регистрации.

- Неофициальное трудоустройство.

- Недостаточный размер дохода.

- Наличие незакрытых, непогашенных долговых обязательств, сверх допустимого объема.

- Неправильный выбор жилья, неликвидное имущество.

- Испорченная кредитная история.

- Наличие судимости.

- Недостоверная информация.

- Отсутствие образования.

- Профессия с нестабильным заработком, высоким риском для жизни.

Причины отказа в ипотеке в Сбербанке

Неофициальное трудоустройство

Недостаточный размер дохода

Наличие кедита

Незакрытые, непогашенные долговые обязательства

Отсутствие образования

Профессия с нестабильным заработком

* — кроме того, можно получить отказ при выборе неликвидного имущества

Причины отказа в ипотеке «ВТБ»

Официально «ВТБ» предусматривает следующие причины отказа: предоставление неполного пакета документов, нестабильные или непрозрачные доходы, недостаточный уровень заработка (в процентном соотношении с кредитом), передача заведомо ложной информации.

Что делать, если банк отказал в рефинансировании ипотеки

В последнее время в России все чаще говорят о рефинансировании ипотеки. Из-за снижения ключевой ставки рефинансирования Центрального Банка уменьшаются процентные ставки по ипотеке и рефинансированию. Заемщики очень довольны, так как переводят свои кредиты под меньшие проценты. Но иногда клиентам отказывают в рефинансировании в своих банках или при переходе в другие. Мы решили разобрать обе ситуации.

Прежде всего, узнайте, рефинансирует ли банк, предоставивший вам ипотеку, свои кредиты. На сегодняшний день банки плохо с этим справляются и чаще всего устанавливают высокие ставки. Но все же рекомендуем узнать условия своей кредитной организации, так как рефинансирование в любой другой – достаточно длительный (1,5-2 месяца) и трудоемкий процесс.

Если свой банк отказывает в рефинансировании ипотеки, то вам остается только одно — обратиться в другие.

Могут ли подходящие под конкретную ситуацию банки отказывать в рефинансировании ипотеки? Разумеется. Учтите, что они обязательно проверяют потенциальных клиентов, а также залоговую недвижимость. Как уже говорилось ранее, в большинстве случаев финансовые учреждения не объясняют, почему отказывают заемщикам. Последним остается самостоятельно догадываться о возможных причинах.

Самые распространенные причины отказов в рефинансировании ипотеки:

- Выбор неподходящего банка. Некоторые кредитные организации не осуществляют рефинансирование клиентов, использовавших материнский капитал. При подаче заявки сотрудники могут пропустить этот момент, но аналитики наверняка отсеют такого клиента, если в банке нет соответствующего условия рефинансирования.

- Наличие просрочек по кредитным выплатам (на данный момент или в прошлом). Вам придется погасить все текущие просрочки, подождать несколько месяцев, и только после этого повторно подать заявку.

- Ошибки в документах. Внимательно проверьте бумаги, подготовленные работодателем. Ошибка в телефонном номере может привести к тому, что банковский работник не дозвонится в вашу компанию для подтверждения информации. А из-за ошибки в ИНН организации аналитик не сможет соотнести её наименование и ИНН, что также является причиной отказа.

- Не хватает денег на оплату своих займов. Убедитесь в том, что сумма ежемесячных платежей по всем вашим кредитам не превышает половину официально подтвержденного дохода. В противном случае банк наверняка откажет, даже если вы исправно выплачиваете свои кредиты на протяжении нескольких лет.

- Доход, указанный в справке, не соответствует фактическому доходу. Так, если размер зарплаты, указанный в справке о доходах, заполненной по банковской (свободной) форме, не подтвердится при звонке в бухгалтерию вашей компании, то банк откажет в рефинансировании ипотеки.

В случае успешного прохождения стадии одобрения заемщика начинается стадия одобрения залоговой недвижимости. На данном этапе банки отказывают по заявке, если:

Отсутствует программа для выбранного типа недвижимости. К примеру, не все организации проводят рефинансирование без свидетельства о праве собственности. В квартире делались перепланировки

В данном случае очень важно правильно выбрать банк, ведь многие из них негативно относятся к перепланировкам. Можете также попытаться договориться с оценщиком, чтобы тот не отражал перепланировки в своем отчете об оценке

Но это не самый лучший вариант. Документы на жильё вызывают сомнения. Когда банк проверяет залоговою недвижимость, он также проверяет и все связанные с ней документы (включая договор купли-продажи). Новый банк может обнаружить какие-то неприятные моменты, даже если предыдущий банк их не заметил.

Если вам отказывают в рефинансировании ипотеки, в первую очередь проанализируйте свою ситуацию, подумайте о возможных причинах такого решения и устраните их.

Когда сумма кредитов превышает половину зарплаты, необходимо досрочно погасить займы. Таким образом, вы снизите кредитную нагрузку. Получаете больше, чем указано официально? Тогда пусть бухгалтер напишет в справке ваш фактический доход и подтвердит эти данные при звонке банковского сотрудника. Прежде, чем подать заявку, тщательно изучите программы кредитования, предоставляемые банком

Особое внимание обратите на то, как именно следует подтверждать свой доход, использовался ли материнский капитал, недвижимость какого типа подлежит рефинансированию и пр

Какие требования предъявляет Сбербанк к заемщику при выдаче ипотеки

Есть несколько основных требований, которые банк предъявляет к каждому претенденту на кредит. К таким требованиям относятся:

- Возраст. Взять кредит в банке может любой гражданин, которому исполнился 21 год. Стоит также отметить, что заёмщик должен уплатить последний взнос до того, как ему исполнится 75 лет;

- Постоянный доход. Клиент должен официально трудиться и его доход должен превышать пороговое значение для суммы, которую он хочет взять в кредит. Необходимо отметить, что по этой причине отказов не так много, но все же клиент должен трезво оценивать свою платёжеспособность.

- Нет и не было проблем с законом. Если клиент отбывал наказание за несоблюдение закона, то получить ипотечный заём в Сбербанке он не сможет. Исключением может быть только условное наказание.

Это основные требования, которые банк предъявляет к клиенту для получения ипотеки.

Частые причины отказа в ипотеке в Сбербанке

Теперь более подробно поговорим, почему Сбербанк отказал в ипотеке. Самыми распространёнными причинами отказа в ипотеке от банка являются:

- Неудовлетворительная кредитная история. Вашу кредитную историю могут испортить незначительные задержки по выплате прошлых кредитов. Задержки по выплате штрафов в ГИБДД, алиментов или неуплата налогов.

- Ненадёжное рабочее место, даже если вы работаете официально. К таким местам могут относиться сомнительные частные фирмы, магазины или бутики.

- Плохое здоровье клиента, одного из членов его семьи.

- Неправильно составленные документы для подачи заявки. В этом случае необходимо тщательно проверять каждую справку, которую вы берете в разных инстанциях.

- Возраст клиента. Кредит не выдаётся гражданам, которым не исполнился 21 года. Также не может быть выдан ипотечный заём гражданам, которые не смогут его выплатить до 75 лет.

- Фальсификация документов. Необходимо отметить, что банк тщательно проверяет все документы, которые вы предоставляете. И сможет выявить подделанный документ сразу же. Именно поэтому предоставляйте официальные документы.

- Не удалось подтвердить доходы. Справка о доходах должна соответствовать определенной форме, а не составленная в свободной форме.

- Обнаружилась судимость у клиента. В этом случае получить ипотечный заём не удастся. Если вы не предоставите доказательства, что судимость условная.

- Клиенту не удалось пройти собеседование. Такие ситуации тоже случаются. Если клиент не может ответить на те же вопросы сотрудников банка, которые он давал в письменной форме, заполняя анкету.

- Клиент или работодатель не выходят на связь с банком. Такая ситуация происходит после того, как банк уже одобрил ипотеку, но не смог дозвониться до клиента. Именно поэтому всегда нужно быть на связи, а также поставить в известность своего работодателя о возможном звонке из банка.

Сказать точно о том, как часто Сбербанк отказывает своим клиентам в выдаче ипотеки, нет возможности. Но, есть сведения, что частой причиной отказа является подозрения в мошенничестве.

По неофициальным данным 80% ипотечных кредитов выдаётся банком. Это хороший показатель. Но как быть с остальными 20% процентами

Ведь в их число могут входить не только мошенники, но и честные граждане, которые по своей неосторожности могли допустить какие-то недочёты

Что делать, если отказали в ипотеке

В этой ситуации не нужно давать волю эмоциям. Не стоит кричать и выяснять причину отказа именно таким способом. Это не приведёт вас к положительному результату, а только усугубит проблему.

Также необходимо помнить, что Сбербанк имеет право не объяснять причину своего решения. Поэтому крики будут бесполезными. Лучше всего спокойно спросить у своего кредитного специалиста о причине отказа. В большинстве случаев специалисты отвечают на такие вопросы, если видят, что человек адекватно отреагировал на отказ.

Также необходимо помнить, что Сбербанк имеет право не объяснять причину своего решения. Поэтому крики будут бесполезными. Лучше всего спокойно спросить у своего кредитного специалиста о причине отказа. В большинстве случаев специалисты отвечают на такие вопросы, если видят, что человек адекватно отреагировал на отказ.

Конечно же, многих граждан интересует вопрос о том, что можно сделать, если банк отказывает в ипотеке

В этом случае необходимо обратить внимание на причину такого решения. Если у вас небольшая заработная плата, то необходимо устроиться на работу с высоким окладом

Также можно увеличить срок выплаты кредита или внести большую сумму на первоначальный взнос.

Свобода выбора

Прочно вошедшая в жизнь рядовых граждан система кредитования предоставила право выбора финансовым организациям при поиске клиентов. Перспективные заёмщики находятся в недоумении, почему банки отказывают в ипотеке, ведь находящаяся недвижимость в качестве объекта залога ставит сделку в разряд беспроигрышных.

Прочно вошедшая в жизнь рядовых граждан система кредитования предоставила право выбора финансовым организациям при поиске клиентов. Перспективные заёмщики находятся в недоумении, почему банки отказывают в ипотеке, ведь находящаяся недвижимость в качестве объекта залога ставит сделку в разряд беспроигрышных.

Главная цель предоставления кредита – получение прибыли в виде начисленных процентов, а средство для достижения – минимизация рисков несвоевременного получения денежных средств и исключения сопутствующих материальных и моральных затрат. Исправное внесение платежей и возможность скорейшей реализации заложенного имущества с получением прибыли – исходные моменты при выборе клиентов и объекта залога.

Почему могут не одобрить ипотеку, рассматривается в совокупности факторов:

- Личность клиента. Коммерческая банковская организация имеет риски потери потенциального дохода при приостановке платежей. Обращение на взыскание требует дополнительных затрат в виде:

- судебных издержек;

- расходов по выставлению заложенного имущества на торги;

- трудозатрат специалистов на реализацию объекта недвижимости.

Ликвидность объекта

При получении отказа клиента от дальнейшего погашения ипотеки для банка важно реализовать объект с получением дохода, покрывающего затраты. Критерии ликвидности снижает:

жильё в старых постройках, зачастую находящихся в аварийном состоянии;

комнаты в общежитиях и коммунальных квартирах;

наличие частичных удобств;

нахождение в непрестижных районах;

статус объекта: недвижимость или земельный участок

- Сегмент рынка, занимаемый кредитной организацией. Какой банк чаще отказывает в ипотеке? Бесспорно тот, который имеет прочное положение на рынке кредитования и может выбирать клиентов. Потеря времени на сомнительного клиента компенсируется количеством желающих и возможностью получения прибыли без проблем.

Право выбора для ипотечного кредитования имеет не только банк, но и заёмщик. Для этого клиент должен выбрать учреждение, подходящее по статусу и требованиям, помня, что каждое обращение фиксируется в «скрижалях» и может стать причиной отказа банка в ипотеке. Клиенту с «подмоченной репутацией» для одобрения целесообразно подать заявку в банк, «раскручивающийся» на ипотечном рынке или пожертвовать ставкой по процентам.

Если вы получили предварительное одобрение

Не спешите радоваться. Нужно приложить некоторые усилия, чтобы получить деньги.

- Будьте готовы к проверкам и общению со специалистами банка.

- Соберите все необходимые документы. Лучше иметь максимум доказательств вашей платежеспособности. Все документы должны быть правильно оформленными, не испорченными. Информация в них должна быть идентичной (вплоть до написания фамилии, имени и отчества).

- Общаясь с сотрудником банка, нужно всегда сохранять вежливость, не вступать в пререкания. Неуместно шутить тоже не стоит.

В этом случае вы наверняка сможете довести предварительное одобрение кредита до окончательного и получить необходимые вам деньги.

Ипотечный кредит в ВТБ: условия, требования и оформление

Условия ипотечного кредита зависят от выбранной программы. Вот некоторые общие правила в оформлении:

- сроки не более 30 лет;

- обязательное страхование залоговой недвижимости;

- минимальная сумма — 500 000 рублей;

- максимальная сумма — 5 миллионов рублей.

К потенциальным заемщикам на ипотеку в ВТБ выдвигаются следующие требования:

- возраст от 21 до 65 лет;

- общий трудовой стаж не менее 1 года;

- трудовой стаж с последнего места работы не менее 3 месяцев;

- наличие постоянной прописки;

- отсутствие судимостей;

- отсутствие задолженностей в других банках.

К слову, если у вас имеются непогашенные долги в других банках, стоит произвести их погашение, воспользовавшись программой рефинансирования от ВТБ.

Процедура оформления стандартна:

- человек подает заявку на ту или иную программу;

- банк рассматривает заявку, проверяет достоверность данных и выносит решение;

- в случае одобрения заключается договор.

Кредитный рейтинг

Как и все крупные банки, ВТБ 24 тщательно проверяет досье клиента. Кредитная история — один из самых важных документов для принятия решения. Получить данные банк может с согласия клиента. Если учреждение обнаружит в информации, предоставленной из бюро длительную просрочку или факты отказа от погашения обязательств, в оформлении ипотеки заявителю, вероятнее всего, откажут.

ВТБ 24 также обращает внимание на благонадежность профессии клиента. Сделку могут несогласовать актерам, риелторам, предпринимателям и спортсменам

Не внушают доверия также потенциальные заемщики, часто меняющие работу или с непогашенной судимостью.

Альтернативные варианты

Но если перспективы с ипотекой в России пока весьма туманны, существуют ли реальные альтернативы ей? Одной из них Рунар Бурганов называет рассрочку. Чаще всего у застройщиков встречаются условия на рассрочку, согласно которым первый взнос составляет 30–50% от стоимости квартиры при сроке рассрочки 6–12 месяцев.

— Ее плюс — быстрая процедура оформления документов и возможность быстро купить квартиру, не дожидаясь одобрения банка. Другое преимущество — недвижимость не будет находиться в залоге у коммерческого учреждения, — говорит собеседник «Известий».

Пошли в отказ

Фото: ИЗВЕСТИЯ/Константин Кокошкин

Впрочем, есть у рассрочки и свои минусы. Среди них — большая сумма для первоначального взноса, крупные ежемесячные платежи и маленький срок по сравнению с ипотекой.

Как объясняет Рунар Бурганов, обычно рассрочку выбирают те люди, у которых нет возможности взять ипотеку в банке (неофициальный доход) либо они ожидают в скором времени поступление крупной суммы денег — например, от продажи другой недвижимости.

Впрочем, и рассрочку, и лизинг Мария Литинецкая называет скорее штучными предложениями. Куда более распространена услуга трейд-ин, которая предусматривает продажу недвижимости покупателя и использование полученных средств для покупки нового жилья.

— Ключевое преимущество подобного механизма — все хлопоты с продажей старой квартиры принимает на себя девелопер или привлекаемое им риелторское агентство, — говорит эксперт.

По словам Литинецкой, благодаря таким особенностям трейд-ин получается быстро и выгодно реализовать недвижимость, а также экономить силы и время клиента. А еще не стоит сбрасывать со счетов возможность получения дополнительных скидок от застройщика.