Варианты получения ипотеки с господдержкой в 2021 году

| возможность приобретения квартиры, дома | условия льготного оформления ипотеки |

|---|---|

| предоставляется финансовая субсидия от государственных органов | лица, участвующие в льготном кредитовании получают финансовую дотацию, которую могут потратить на погашения самой суммы ипотеки, или же на погашение банковских процентов |

| ипотечная программа на условиях льготного ее оформления | возможность приобретения жилплощади в рассрочку без применения процентов банка, или же с минимальной процентной ставкой. |

Откажут в кредитовании, если по документам недвижимость будет со вторых рук, или же это будет коттедж за городом.

Субсидирование ипотеки в 2018 году — условия по указу Путина

Льготная программа ипотечного кредитования распространяется на российские семьи, в которых с 1 января 2018 родится второй и/или третий ребенок. Правила госпрограммы утверждены постановлением Правительства РФ от 30 декабря 2017 года № 1711. В бюджете предусмотрены средства для субсидирования кредитных организаций и АО “Агентство ипотечного жилищного кредитования”.

Владимир Путин заявил о запуске новой льготной ипотеки в 2018 году и пояснил, как будет работать субсидия. Например, по данным Центрального Банка РФ, средневзвешенная ставка ипотечного кредитования составляет 10,5%. Если молодая семья со вторым или третьим ребенком приобретает жилье в ипотеку по такой ставке, то государство оплачивает долю 4,5%. В результате семья будет платить за ипотеку не более 6% годовых. Президент подчеркнул, что, по предварительной оценке Минстроя, за следующие 5 лет льготами смогут воспользоваться свыше 500 тысяч российских семей.

Срок действия программы льготной ипотеки с господдержкой

Согласно закону об ипотеке, государственная программа рассчитана на срок с 1 января 2018 года до 31 декабря 2022 года. На поддержку граждан в бюджете предусмотрены 600 млрд рублей. Господдержка направлена на повышение рождаемости в стране. Претендовать на льготы могут только те семьи, которые планируют рождение второго или третьего ребенка в срок 01.01.2018—31.12.2022:

- При рождении второго ребенка. Оформление льготы на 3 года (36 месяцев) с даты выдачи кредита.

- При рождении третьего ребенка. Оформление льготы на 5 лет (60 месяцев) с даты выдачи кредита.

- При рождении 2 и 3 ребенка. Оформление льготы на 3 года, затем продления срока субсидирования еще на 5 лет.

После окончания льготной программы процентная ставка по ипотечному кредиту возвращается на уровень ключевой ставки ЦБ плюс 2%

Первоначальный взнос по новому закону

Минимальный размер первоначального взноса по льготной ипотеке составляет 20% от стоимости жилья. Для внесения первоначального взноса разрешается использовать материнский капитал, средства работодателя и другие государственные субсидии. Размер кредита и первоначального взноса зависит от региона РФ:

- Максимальная сумма ипотечного кредита для регионов РФ составляет 3 млн рублей. В этом случае первоначальный взнос должен быть не менее 600 тысяч рублей.

- Молодые семьи в Москве и Московской области, а также в Санкт-Петербурге и Ленинградской области могут взять ипотеку на сумму до 8 млн рублей. При максимальном размере кредита необходим первоначальный взнос 1,6 млн рублей.

Обзор государственных программ

Государственное субсидирование ипотеки включает ряд программ, которые рассмотрим далее:

«Жилище»

Госпрограмма «Жилище» направлена на развитие малоэтажного строительства с учётом показателей экологичности и энергоэффективности.

Получить материальную поддержку в рамках программы «Жилище» можно при выполнении следующих условий:

Получить материальную поддержку в рамках программы «Жилище» можно при выполнении следующих условий:

- отсутствие собственного жилья;

- имеющееся жильё не подходит для проживания;

- размеры жилплощади не соответствуют установленным нормам;

- возраст — до 35 лет;

- гражданство РФ.

Отдельная подпрограмма предусмотрена для:

- переселенцев с территорий Крайнего Севера;

- работников «Байконура»;

- военнослужащих;

- сотрудников силовых структур;

- лиц, имеющих проблемы со здоровьем вследствие аварий на ЧАЭС и ПО «Маяк»;

- служащих прокуратуры, следственных и государственных органов;

- учителей и научных работников.

«Молодая семья»

Оставшуюся сумму семья может выплатить за счёт использования маткапитала или ипотечного займа. Размер первоначального платежа составляет от 10%.

Оставшуюся сумму семья может выплатить за счёт использования маткапитала или ипотечного займа. Размер первоначального платежа составляет от 10%.

Участниками программы «Молодая семья» могут стать:

- семьи из 2 человек, проживающих в квартире или доме площадью 42 кв.м;

- семьи из 3 человек, проживающих в помещении, площадь которого составляет менее 18 кв.м на каждого;

- семьи с несовершеннолетним ребёнком;

- граждане РФ от 18 до 35 лет с уровнем доходов не более 21600 руб. на 2 членов семьи, 32500 руб. – на троих, 43350 руб. – на четверых и более.

«Жильё для российской семьи»

Программа направлена на поддержку граждан, нуждающихся в улучшении условий проживания, что должно быть подтверждено соответствующим статусом. Стоимость приобретаемого жилья не должна превышать 35 000 руб. за м².

Вступить в программу «Жильё для российской семьи» могут работающие граждане 25 – 40 лет, нуждающиеся в улучшении жилищных условий и имеющие возможность произвести оплату за счёт маткапитала, ипотечного займа и прочих средств.

Регионы РФ вправе выдвигать свои требования для участников программы (например, наличие несовершеннолетних детей, инвалидность и др.).

На каких условиях можно получить льготную ипотеку

Существует несколько программ, направленных на помощь семьям в покупке жилья. Однако, условия получения средств примерно одинаковые, разнятся лишь категории получателей поддержки.

Ипотека с участием государственного капитала выдаётся на следующих условиях:

- Процентная ставка по ипотеке не может превышать 12%;

- Срок возврата долга ограничен 30 годами (минимальный период кредитования составляет 5 лет);

- Максимальная сумма помощи для регионов – 3 000 000 рублей, а для Москвы – до 8 000 000 рублей;

- Жильё может быть куплено только у того застройщика, который включён в партнёрскую программу;

- Банки не вправе взимать комиссию за открытие, ведение и обслуживание ипотечного счёта;

- Если уровень доходов потенциального заёмщика недостаточный, привлекается до трёх поручителей;

- Возрастные ограничения для будущих владельцев жилья – 21 год на момент получения средств, а по окончании выплаты долга заёмщику-мужчине не должно быть более 65 лет, а женщине – 50;

- В качестве первоначального взноса необходимо предоставить до 20% от стоимости жилья.

В 2017 году государство предлагает два способа снизить нагрузку заёмщика:

- Получение низкого процента по ипотеке;

- Получение некоторой компенсирующей суммы (например, материнского капитала за второго новорожденного. Сумма компенсации не может превышать 30% от стоимости недвижимости, что в денежном эквиваленте ограничено 1 500 000 рублей).

А как получить ипотеку с господдержкой тем, кто попадает под несколько программ? В данном случае существуют ограничения. К примеру, если вы являетесь работником муниципальной поликлиники и недавно родили второго ребёнка, воспользоваться двумя видами помощи (для работников бюджетной сферы и матери двоих детей) вам не удастся. Выберите то, что вам более выгодно.

Список документов

Для того чтобы оформить ипотеку с господдержкой в Сбербанке РФ, или же в другом банке, который работает с правительственными программами льготного финансирования граждан, нужно предоставить оригиналы документов, а также качественно снятые с них копии.

Список нужных документов:

- Паспорт заявителя — в данном документе должны быть вклеены все необходимые фотографии, а также указано гражданство РФ и проставлено место временной регистрации на территории РФ, или же указано место постоянной прописки;

- Справка о заработной плате, что выдается работодателем и в которой проставлен заработок за последние 6 месяцев;

- ИНН — данный документ имеет любой гражданин государства;

- Если кредитование на льготных условиях, производится для военнослужащего заявителя, тогда обязательно к документам приложить военный билет;

- Вся документация на жилплощадь, для которой выдаётся ипотека (копии документов, предоставляет застройщик);

- Если ипотеку берёт молодая семья, или же в ипотеке участвуют оба супруга, тогда нужно представить документ, подтверждающий их семейный статус и вступление их в законный брак;

- Если семья, участвующая в ипотеке с господдержкой, имеет в своем составе детей, тогда нужно предоставить на них документы, что подтверждают их рождение;

- Если в ипотеке участвуют супруги вместе, тогда документы о своих доходах должны представить оба;

- Также банки могут затребовать еще документы, что удостоверят Вашу личность — загранпаспорт, или же водительское удостоверение;

- Документ, где подтверждено внесение авансового взноса за ипотеку;

- Некоторые банки могут дополнительно потребовать некоторые документы, чтобы убедиться в платежеспособности заявителя на ипотечный заем с государственной поддержкой.

Документы на ипотеку

Условия кредитования

Размера первого взноса. Не меньше 20% от стоимости жилья соискатели должны внести сами (кстати, для этих нужд можно использовать не только собственные средства, но и те, что были получены в рамках иных госпрограмм, например, из средств маткапитала, но там действуют свои ограничения и придется обращаться в Пенсионный фонд за одобрением);

Максимальной суммы займа

Обратите внимание, речь идет именно о размере заемных средств, а не стоимости жилья, т. е

квартира или дом могут стоить и больше установленного лимита. Причем ограничение зависит от местоположения самого жилого объекта. Если речь идет о квартире, доме, расположенном в Москве, Санкт-Петербурге, Московской или Ленинградской области, то размер займа не должен превышать 12 млн руб. Для займов на жилье в других регионах лимит снижен в 2 раза, т. е. составляет 6 млн руб.

При расчете максимального размера займа не учитываются собственные средства семьи, однако если речь идет о маткапитале, то он включается в предельно допустимую сумму.

Условия льготной ипотеки под 6,5% годовых

Итак, ипотека с государственной поддержкой была анонсирована в ходе одного из обращений президента к россиянам. Такая программа действительно была необходима не только для того, чтобы повысить доступность кредитования для жителей нашей страны, но и для того, чтобы поддержать застройщиков и всю строительную сферу целиком.

Ни для кого не секрет, что пандемия внесла коррективы в планы многих людей. Кто-то потерял работу, кто-то лишился дополнительного заработка, чей-то бизнес стал убыточен, и пришлось направить много средств на его восстановление. Люди начали отказываться от дорогостоящих покупок, сделки по купле-продаже жилья отменялись, застройщики оставались без денег, а вместе с ними и миллионы людей, занятых в этой сфере.

В связи с этим, правительство предприняло ряд мер – назначили дополнительные пособия безрабным и семьям с детьми, освободили бизнесменов от части налогов, дали послабления, а также запустили ряд льготных проектов. В их числе – ипотека под 6,5% годовых, которая действует только на покупку жилья в новостройках или строящихся домах.

Давайте рассмотрим более подробно условия, на которые могут надеяться заемщики:

- Купить жилье можно только в новостройке у юридического лица.

- Дом может только строиться, или уже быть готовым к заселению.

- Можно использовать материнский капитал, субсидию для молодой семьи и другие меры государственной поддержки.

- а весь срок кредитования устанавливается фиксированный процент не более 6,5% годовых.

- Необходимо внести первоначальный взнос не менее 20%, сейчас многие банки снизили его до 15%.

- Сумма кредита ограничена регионом вашего проживания, максимально она может составлять до 12 миллионов в Москве, МО, Санкт-Петербурге и ЛО, и до 6 млн. рублей в остальных регионах.

Воспользоваться программой можно с 17 апреля по 1 ноября 2020 года. При этом положительное решение банка действует до 90 дней, в течение этого времени вам нужно подобрать подходящий объект недвижимости, согласовать его с банком, а также принести все необходимые документы по этому жилому помещению.

Порядок получения

Выдавать ипотеку под 6,5%

— это право банка, заставить его применить такую ставку нельзя. С мая банки

начали подключаться к этой программе через Единую информационную систему

жилищного строительства. Оператором (распределителем средств) по госсубсидии

назначен ДОМ.РФ. Если банку будет невыгодно участие, он не станет предлагать

данную возможность заемщикам. Крупнейшие игроки рынка (Сбербанк, ВТБ, Альфа)

уже начали выдавать льготные кредиты.

Этапы получения ипотеки под льготный процент следующие:

- Выяснить,

выдает ли банк ипотеку по этой программе, и рассчитать сумму кредита. - Отправить

заявку и дождаться предварительного одобрения. Банк оценит платежеспособность

заемщика и укажет, какую сумму можно будет оформить. - Подобрать

квартиру. Лучше выяснить заранее, с какими застройщиками работает банк. В

зависимости от правил банка нужно будет также озаботиться оценкой квартиры. - Заключить

сделку с продавцом и оформить обременение банка. Обычно сопровождение берут на

себя менеджеры банка.

Изменение ставки рефинансирования

Использование разницы ключевой ставки для получения льгот по ипотеке можно повторять. Если первоначальный показатель во время оформления кредита превышал текущий показатель ключевой ставки, то обращение о понижении ипотечной ставки может предъявить любой заемщик. Вопрос будет рассмотрен банком при наличии следующих условий:

- Отсутствие просрочек платежей при действующем договоре сроком не менее 4-6 месяцев;

- Платежеспособность клиента, подтвержденная документально;

- Письменное согласие супруги (супруга) при оформленном браке.

Заемщик должен учитывать, что, снижение ставки не входит в обязанности банка, а решение о согласии или отказе его личное дело.

Рекомендуемые ипотечные продукты других банков

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 5.6%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №2210

Ипотека «Господдержка 2020» 8,7

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 руб.

- Ставка: от 4.84%

- Срок: от 36 до 300 месяцев

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №3292

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 6 000 000 руб.

- Ставка: от 5.69%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Вторичное жилье» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Новостройка» 8,4

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Куда обращаться за оформлением социальной ипотеки в 2020 году

Всем, кто желает получить социальное жилье по ипотеке, необходимо, в первую очередь, определиться с банком. Нужно выяснить, работает он в рамках программы, или нет.

Если кредитор сотрудничает с АО «Дом.рф» и согласен предоставить кредит на льготных условиях, следует обращаться в структуру, которая предоставит документальное подтверждение права на льготу.

Например, молодым учителям нужно составить заявку в местный отдел образования. Далее весь пакет документов подается в банк, который уже самостоятельно передает их в АО «Дом.рф» для дальнейшего рассмотрения.

Государственные средства при положительном решении поступают напрямую кредитору, минуя заемщика.

Что такое социальная ипотека с государственной поддержкой базовые условия в 2020 году

Программа социальная ипотека – это комплекс мер, направленных на улучшение условий проживания у льготных категорий населения.

Осуществляется она по трем направлениям:

- Государство за счет бюджета оплачивает кредит и предоставляет жилье претенденту.

- Заемщик оформляет договор ипотечного кредитования по льготной ставке. Варианты могут быть разными: от 2 до 10,5 %.

- Участнику программы из бюджета выделяют субсидию на погашение части ипотечного долга. Как правило, оплачивается от 30 до 35 % от суммы кредита. Но это может быть и строго определенная сумма.

Реализуется программа структурой, которую курирует Правительство – АО «Дом.рф». Основные расчеты идут именно через нее. Поэтому банки должны быть ее партнерами и участниками программы.

Сколько средств выделят по социальной ипотеке, сроки кредитования и прочие условия определяются в индивидуальном порядке.

Как правило, речь идет о сумме от 6 до 12 млн. руб., предоставляемых на период от 3 до 30 лет.

Что значит ипотека с господдержкой

Покупка жилья – актуальный вопрос чуть ли не в каждой второй российской семье. Прошли те годы, когда несколько поколений ютились в двух-трёх комнатах. Сегодня молодёжь более самостоятельная, и её представители стараются жить отдельно от взрослых. Однако, не во всех случаях эти старания заканчиваются покупкой новой квартиры.

Приобретение жилья – это ответственный этап, который требует не только повышенного внимания, но и значительных накоплений. А где их взять, если доходы позволяют лишь откладывать средства на мелкие покупки?

На помощь желающим обзавестись собственным уголком приходит кредит, и не в своём традиционном понимании, а в качестве ипотеки. Это отличный вариант улучшить свои жилищные условия сегодня, а расплачиваться небольшими платежами в течение нескольких лет.

Ипотечное кредитование дало возможность миллионам семей стать владельцами собственных квартир. Если бы нельзя было приобретать жильё в кредит, то многие так никогда и не поняли бы всей радости от этого события.

Прогресс не стоит на месте, и сегодня существуют разнообразные государственные программы, направленные на помощь населению в получении жилья. За счёт них можно значительно снизить расходы на приобретение квартиры, а значит, быстрее расплатиться с долгом и стать полноценным хозяином своей недвижимости.

Многие задумываются, зачем государство помогает людям с такими крупными покупками? Если бы это было невыгодно стране, никто бы за это дело не взялся.

Суть государственной поддержки заключается в следующем:

- Укрепление сферы недвижимости и мотивации новых застройщиков (а как известно, строительство жилья для страны – большой плюс в экономике);

- Появление более качественных объектов строительства (государство не будет заключать контракты с малонадёжными застройщиками);

- Повышение уровня жизни незащищённых слоёв населения (инвалидов, неполных или многодетных семей и т. д.);

- Увеличение спроса на новое жильё (а это и есть стимул для работы строительных компаний).

Льготная ипотека под 6,5% — Госпрограмма 2020-2021 г

Закон о льготной ипотеке № 566 принят 23 апреля 2020 года – он вступил в силу, а банки уже начали подключаться к этой программе. По ее условиям заемщику выдается ипотечный кредит под 6,5% на весь срок. Это означает, что после снятия ограничительных мер ставка по договору не изменится. Подать заявку на эту ипотеку можно до 1 июля 2021 года (раннее срок был до 1 ноября 2020 года).

Деньги на субсидирование

этой ипотеки были выделены из резервного фонда Правительства. Выдать гражданам

России 240 тысяч льготных кредитов помогут 6 миллиардов бюджетных рублей.

Поскольку государственные средства ограничены, редакция Реновар.ру рекомендует

не затягивать с подачей заявки в свой банк, особенно, если покупка квартиры уже

была в планах, но под действовавшие ранее программы вы не подходили.

Льготное кредитование ипотеки от Сбербанка в 2018 году

В Сбербанке программы ипотеки зависят от страхового полиса. Присутствие в кредитном договоре пункта “Страхование жизни и здоровья”, а у клиента страхового полиса, делает ставку по ипотеке равной 10,9%, при отсутствии страховки, процент выше – 11,9%. Отсутствие пункта страхования в договоре соответствует ставке 11,9%. В “Нецелевом кредите под залог недвижимости” наличие страхового полиса приравнивает ипотечный процент к значению 11,9%, при его отсутствии — 12,9%. На льготу вправе рассчитывать заемщики и ранее снижавшие ставки по ипотеке.

Главными условиями и критериями на получение льгот по ставке являются:

- Полное соблюдение графика оплат;

- Не менее года срок действующего кредита;

- Остаток выплат не меньше полумиллиона рублей.

Рассмотрение заявления и решение о снижении проводятся в течение месяца. Льготное кредитование не затрагивает область Военного кредитования жилья.

Алгоритм действий в банке

После сбора заёмщиком всех необходимых документов, ему необходимо обратиться в ближайшее отделение Сбербанка РФ, или же банк, который принимает участие в льготном кредитовании по государственной поддержке.

Если ипотека оформляется на двоих с супругой, значит, супруга также должна навестить вместе с Вами банковское отделение.

Также сотрудник банка может рассчитать ипотеку, а также проинформирует Вас, до какого года действует Ваша ипотека с государственной поддержкой.

Также расскажет Вам всё о форс-мажорных обстоятельствах и как необходимо в таких случаях производить выплаты.

Банковский сотрудник поможет написать заявление и заполнить анкету на предоставление ипотеки с господдержкой.

А также занести ваши данные в черный список своего банка.

Заявление на выдачу ипотеки рассматривается на протяжении 5 банковских дней, и в любых ситуациях информируют заявителя — предоставления кредита, или же в случае отказа с указанием причины, по которой банк отказал просителю.

Способы выдачи банковской ипотеки с господдержкой

Если служба безопасности банка дала подтверждение в Вашей благонадёжности и платежеспособности, тогда происходит на Ваше имя начисление финансовой суммы займа.

Выдает банк финансы по нескольким способам:

- Заемщик может получить всю сумму ипотеки наличными в кассе банковского отделения;

- Деньги переводятся на дебетовую банковскую карту заёмщика;

- Ложатся в ячейку в банке, которая оформлена на застройщика покупаемой жилплощади;

- Финансы переводятся на счёт застройщика покупаемой недвижимости.

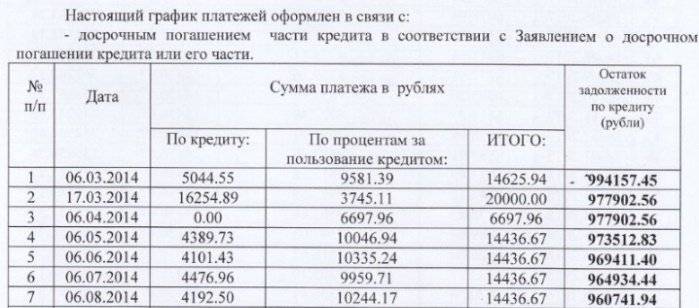

В документе указано, сколько процентов ежемесячно необходимо вносить по ставке банка, а также сумму на погашения тела займа.

Указаны суммы погашения, а также сроки внесения финансовых средств.

Указаны суммы погашения, а также сроки внесения финансовых средств.

Какие плюсы в льготной ипотеке

Преимуществ у данного предложения достаточно много, среди них:

- Низкая фиксированная ставка.

- Небольшой первоначальный взнос, который уменьшили в августе до 15%.

- Нет особых требований к заемщикам.

- Можно купить жилье по всей России.

- Можно использовать все меры государственной поддержки, выплаты и субсидии.

Кроме того, многие банковские учреждения для привлечения клиентов делают еще более выгодные тарифы – они снижают ставки. И если вы покупаете недвижимость у аккредитованных ими застройщиков, то можно еще снизить переплату на пару процентных пунктов. В частности, в Сбербанке можно оформить кредит под 2,6% для покупки жилья у застройщиков-партнеров банка.

Условия льготной ипотеки

Постановление, подписанное 23 апреля, определяет все основные условия — они будут примерно одинаковыми у большинства банков. Основное — это ставка в 6,5% годовых. Разницу между льготной и рыночной ставками субсидирует государство. Ставка сохраняется на весь срок кредитования.

Кредит на льготных условиях оформляется на квартиру в новостройке — готовой или на этапе строительства. Максимальная сумма — 8 000 000 рублей в Москве, Подмосковье, Санкт-Петербурге и Ленинградской области, и 3 000 000 рублей в остальных регионах. Минимальный первоначальный взнос для оформления — 20% от стоимости квартиры.

Льготную ипотеку нельзя взять на квартиру на вторичном рынке, частный дом, апартаменты иkb нежилую недвижимость. Также ее нельзя оформить для рефинансирования уже действующей ипотеки.

Почему ипотека с государственной помощью популярна

Получение ипотеки с государственным финансированием позволяет освободить собственников жилья от многих трат и хлопот.

Преимущества такого кредитования выражаются в следующем:

- Сниженная процентная ставка. Даже если это всего лишь 2-3%, они сократят семейные расходы на приличную сумму;

- Государство работает только с надёжными банками. В этом случае вы точно не попадёте к аферистам. Партнёрская программа заключена только с крупными, известными банками, имеющими большой опыт выдачи ипотеки и располагающими внушительным резервным фондом;

- Купить недвижимость можно также только у застройщиков, являющихся участниками государственной программы. Это огромный плюс для заёмщика. Вам не придётся тратить уйму времени, чтобы проверить надёжность владельца стройки. Сегодня существует большое число случаев, когда застройщики являются мошенниками и после сбора средств с покупателей пропадают в неизвестном направлении;

- Решение банка о выдаче кредита менее привязано к доходам заёмщика, чем в случае с обычной ипотекой. За должника ручается государство, а потому дополнительные «проверки» здесь не нужны;

- Прозрачная политика банка по ипотечным счетам. Вас не заставят платить комиссии, о которых ни слова не говорится в договоре. Соглашение составляется понятным языком и не имеет двусмысленных фраз. А, как мы знаем, часто банки любят писать мелким шрифтом самую важную информацию. В ипотеке с участием государства с этим вы точно не столкнётесь.

Отметим, что преимущества действительно значимые. Вы приобретаете надёжное жильё. За спинами заёмщиков находится государство, которое внимательно следит за исполнением условий партнёрской программы.

Кто может воспользоваться поддержкой от государства

Важно понимать, что льготная ипотека предоставляется не всем категориям населения. К тем, у кого есть шансы на различные «бонусы», относятся:

К тем, у кого есть шансы на различные «бонусы», относятся:

- Жители, занятые в социальной сфере (работники медицинских учреждений, военные, воспитатели и другие);

- Семьи, в которых на одного человека приходится менее 12 кв. м. жилья (если в семье двое человек, и площадь квартиры составляет 23 кв. м., то можно рассчитывать на поддержку государства);

- Граждане России, которые зарегистрированы в очереди на улучшение условий своего жилья;

- Семьи, имеющие двоих детей (в этом случае выдаётся материнский сертификат по рождении второго ребёнка).

К потенциальным получателям ипотечного кредита государство предъявляет требования следующего характера:

- Необходимо застраховать собственную жизнь, возможную нетрудоспособность и приобретённое жильё (это значительно увеличивает долг по ипотеке, однако, данное условие является обязательным. К тому же сумма страховки прибавляется к ежемесячному платежу и распределяется на весь период выплаты долга, что делает её практически незаметной. Исключения по обязательному страхованию касаются только работников бюджетной сферы);

- Если заёмщик не может предоставить первоначальный взнос или не имеет созаёмщиков, то в некоторых случаях допускается составление залогового договора на имеющуюся в его собственности недвижимость;

- На время действия ипотеки должник не вправе распоряжаться жильём без одобрения банка (вы не можете продать квартиру, сдать в аренду, обменять и т.д. В случае нарушения этого условия банк может истребовать всю сумму кредита в срочном порядке до завершения условий договора);

- При уклонении заёмщика от уплаты ежемесячных платежей, банк может принять решение о реализации жилья на публичных торгах (собственник остаётся без долга и жилья. Вырученные средства от продажи недвижимости поступают на счёт банка вместо предоставленной ипотеки. Чтобы избежать неприятных последствий, воспользуйтесь реструктуризацией долга);

- Получатель ипотеки должен иметь трудовой стаж более 5 лет. При этом на последнем месте работы необходимо потрудиться как минимум 6 месяцев;

- Можно купить только новое жильё или на этапе постройки (купить квартиру на вторичном рынке государство не позволяет, так как это никоим образом не стимулирует застройщиков. К тому же подержанное жильё имеет наценки собственников, в карман которых власти платить бюджетные средства не намерены);

- Заёмщиком может быть только гражданин РФ.