«Реестровые дольщики» и возврат средств

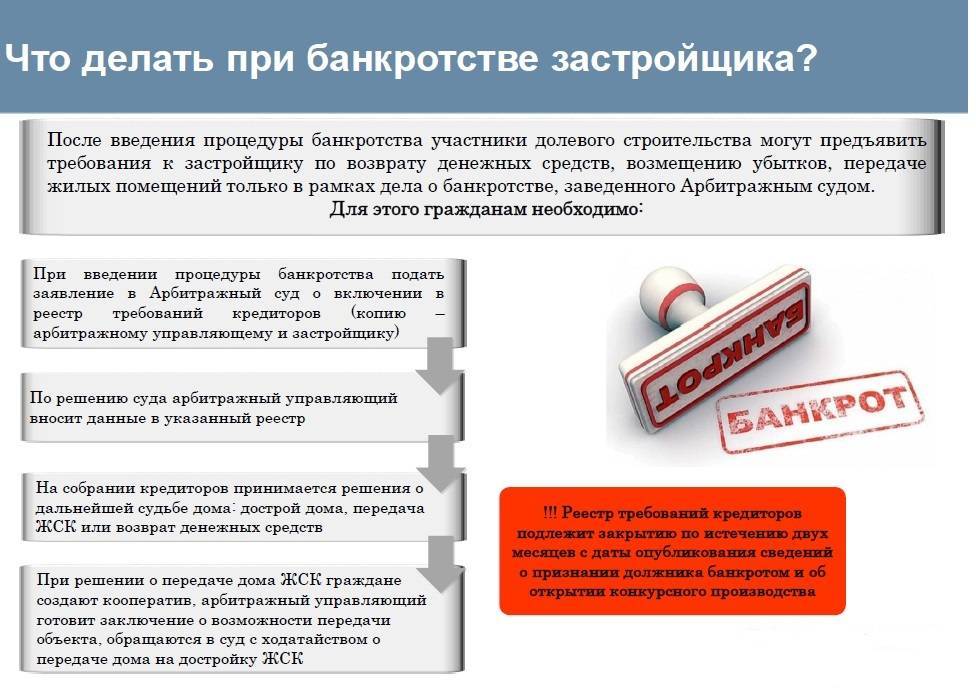

Необходимо своевременно подать заявление о внесении соответствующей информации в реестр дольщиков, причем, важно попасть в «правильный» список. Те, кто хотят вернуть оплаченные деньги и получить компенсацию денежными средствами, должны оказаться в реестре кредиторов

В заявительном документе, форма которого, в общем, свободная, должно быть четко написано, что частный инвестор желает разорвать ДДУ. Причем, это крайне важное условие, позволяющее требовать возврата денег дольщика.

Частные инвесторы, которые будут настаивать на получении жилья, вносятся в список дольщиков

Важно понимать, что, когда судебное разбирательство уже стартует, переход из одного реестра в другой является крайне затруднительным процессом, и придется доказывать объективную необходимость такого шага. Поэтому лучше все вопросы для себя решить заранее, посоветовавшись с компетентным юристом.

Если принято решение – претендовать на возмещение убытков, необходимо заявлять о компенсации всех расходов дольщика в период возведения дома. Не помешает также прибавить к итоговой сумме компенсацию вреда не только материального, но и морального. Как известно, чем больше сумма, тем лучше для заявителя – суды нередко принимают решения о меньшей выплате.

Запастись терпением в любом случае придется – конкурсное производство почти никогда не длится меньше чем полгода, а в большинстве случаев затягивается на несколько лет.

Что делать дольщику при банкротстве застройщика

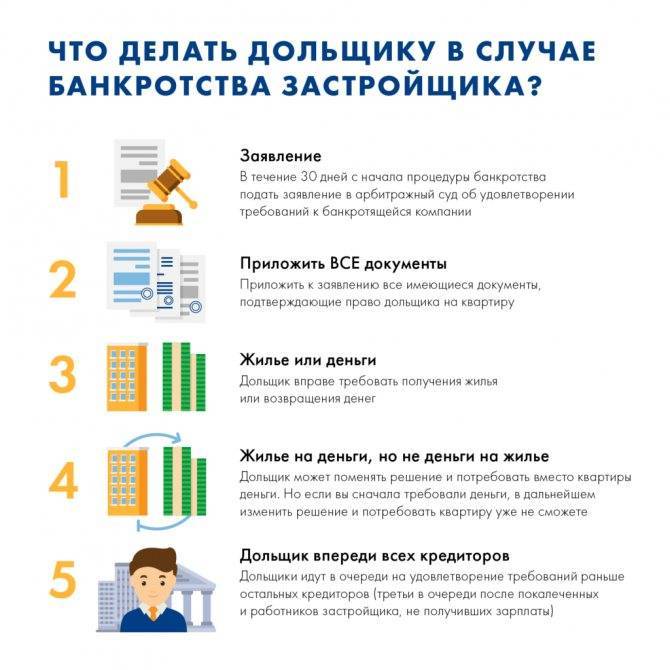

После того как инициирована процедура банкротства, все дольщики в пятидневный срок получают соответствующее уведомление. В нем указано, что дольщик имеет право предъявить требования о передаче ему в собственность жилого помещения и/или возврат вложенных денежных средств.

Развитие дальнейших событий зависит от того, достроен ли дом или нет, и на каком этапе находится строительство.

- Если дом построен, то дольщики предъявляют свои требования в арбитражном суде. На основании этого им выдают документы, которые подтверждают внесение средств на счета застройщика. Также создается специальный реестр, на основании которого и происходит оформление права собственности на квартиры.

- Намного сложней решается ситуация, если дом еще не сдан. Компенсация вложенных средств происходит в ходе конкурсного производства. Но стоит понимать, что требования дольщиков удовлетворяются не в первую очередь. Прежде всего, будут проведены расчеты с лицами, которым был нанесен вред здоровью в результате любых взаимоотношений с застройщиком. Далее производятся все расчеты по выплате заработной плате. Только после этого дольщикам выплачиваются внесенные взносы.

Со стороны законодательства, дольщики являются наиболее защищенной категорией кредиторов, так как они имеют право на компенсацию взносов, неустойки, процентов банку и морального ущерба. Кроме того, законом № 214-ФЗ предусмотрено обязательное страхование. Страховое возмещение должно покрыть все убытки дольщика. Но, к сожалению, может сложиться ситуация, когда страховая компания просто не в состоянии выплатить все возмещения и тоже себя объявляет банкротом. Поэтому на 100% защищенным себя чувствовать участник долевого строительства не может.

Что делать с ипотекой?

Что делать с ипотекой, если застройщик обанкротился? В такой ситуации наиболее страдают лица, которые для расчетов по договору долевого строительства оформили ипотечный кредит в банке. Если дом не достроен и продолжение строительства маловероятно, то заемщик остается с кредитом и без жилья.

Обычно первое, что решает делать заемщик, – это прекратить выплачивать платежи в банк. Он мотивирует это тем фактом, что залогом выступают права на имущество и банк должен сам разбираться со строительной организацией. Но это не соответствует действительности. Ответственность перед банком несет заемщик. Сама по себе процедура принудительного взыскания несет для заемщика дополнительные затраты. Если средств, вырученных в результате процедуры, не хватит для полного погашения задолженности, то остаток должен будет погасить заемщик.

Отказ выплачивать кредит несет для дольщика такие же последствия, как и для любого другого заемщика, не выполняющего свои обязательства:

- Начисление штрафных санкций. В любом случае, если дольщику удастся получить обратно свои средства через конкурсное производство или выплату страхового возмещения, все эти мероприятия занимают немало времени. Если весь этот период не платить кредит, банк совершенно правомочно будет начислять штрафные санкции, что только усугубит ситуацию заемщика.

- Испорченная кредитная история. В бюро кредитных историй запись о несвоевременном выполнении обязательств вносится без каких-либо комментариев о причине. Если заемщику и удастся решить вопрос с текущим кредитором, то взять следующий кредит будут весьма проблематично.

Поэтому прекращение погашения кредита – это не оптимальное решение вопроса. Лучше продолжать вносить платежи и при этом приложить максимум усилий, чтобы вернуть кредитные и собственные средства, оплаченные застройщику.

Если процедура банкротства еще не начата, но есть все предпосылки для этого, например, стройка прекращена или существенно нарушены сроки, целесообразно инициировать одностороннее расторжение договора. Это право дольщика прописано в Законе РФ № 214-ФЗ от 30.12.2004г.

Если дом практически достроен, то возможно более эффективным будет объединения с другими дольщиками и найти источники финансирования на достройку дома. При этом необходимо заявить о своих требованиях для последующего оформления права собственности. В любом случае делать определенные действия стоит только после тщательного анализа сложившейся ситуации.

Если у вас имеются какие-либо вопросы, то наш дежурный юрист онлайн готов оперативно вас .

Что будет с ипотекой при банкротстве девелопера

Увы, ничего обнадеживающего. Ипотеку нужно продолжать платить. Никаких «послаблений» в связи с банкротством застройщика банк вам не сделает. Ему все равно, потеряли вы свое жилье или нет. Кредит он давал вам, а не застройщику.

Оформлять личное банкротство и списывать кредит имеет смысл только, если вы точно знаете, что ни денег, ни квартиры вы по итогам банкротства не получите, и больше взять с вас нечего. А также, если вы оставили надежду когда-либо построить собственное жилье. В противном случае вы можете очень сильно «обжечься». Банк, выдавший ипотеку, отберет все, что вы получите в результате банкротства вашего застройщика. А новой ипотеки с кредитной историей, в которой фигурирует личное банкротство, вам не даст никто и никогда.

Законодательство

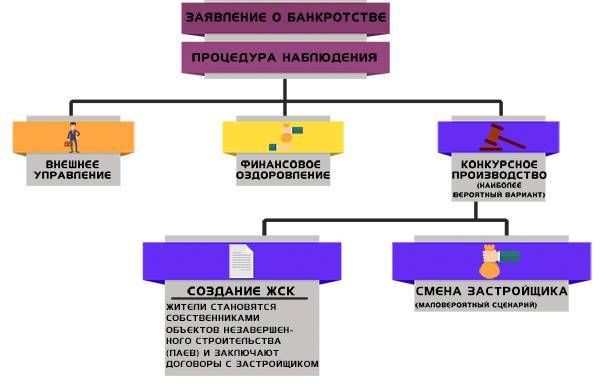

Дела о банкротстве рассматривает арбитражный суд. Процедура может длиться больше года, проходит в несколько этапов. В практике часто встречаются:

- Наблюдение. Подготовительная стадия, временно назначается управляющий. Он следит за деятельностью застройщика и анализирует показатели финансовой устойчивости. Продолжается в среднем до полугода, по истечении срока происходит оздоровление организации или она подлежит ликвидации.

- Конкурсное производство. Суд отстраняет руководство предприятия, вводится конкурсное управление.

Процедура признания несостоятельности организации прописана в Федеральном законе № 127 о банкротстве. В нем оговариваются права и гарантии пострадавших дольщиков:

- выбор между денежной формой компенсации либо передачей жилья в натуре;

- третья очередность погашения заявленных требований;

- организация и проведение общего собрания кредиторов;

- заключить мировое соглашение возможно лишь при согласии ¾ граждан, входящих в реестр кредиторов;

- несколько способов передачи квартир.

Дается месяц, если процедура находится в стадии наблюдения и 2 месяца в период конкурсного производства для подачи заявления назначенному управляющему о включении в реестр. Уполномоченное лицо после открытия реестра направляет гражданам письма о возможности предъявления требований к строительной организации.

Если компания стала банкротом, необходимо подготовить документы для суда. Иногда попытки возврата средств оказываются успешными. Из этой ситуации есть только 2 выхода: вернуть вложенные средства или получить жилое помещение в недостроенном доме.

Законодательные изменения регулирования банкротства несостоятельных застройщиков

С начала 2018 года введены поправки в «Закон о банкротстве». Начал действовать параграф 7 127-ФЗ. Согласно его требованиям, строительной компании, привлекающей средства участников дольщиков, вменяется в обязанность страхование от финансовой несостоятельности путем отчислений 1,2% стоимости договора в компенсационный Фонд защиты участников долевого строительства.

На конкурсного управляющего возлагаются обязанность поиска другого застройщика, если такое решение целесообразно.

Собранию дольщиков предоставляется право выбрать возмещение из Фонда защиты участников долевого строительства в пределах уплаченной ими суммы, если она не превышает среднюю рыночную стоимость квартиры площадью до 120 кв. м. При этом другие способы выплаты требований остаются в силе (передача незавершенного или жилого объекта, привлечение нового застройщика). Решение принимается, если наберет 3/4 голосов собрания участников.

Новое в законе 2018 года – правило, согласно которому требования дольщиков подаются не в арбитраж, а назначенному управляющему (в срок до трех месяцев) для включения в реестр.

127-ФЗ допускает финансирования завершения строительства при банкротстве девелопера средствами Фонда защиты участников или путем целевого кредита.

Если застройщик отчислял взносы в Фонд защиты участников, конкурсный управляющий должен быть не только назначен судом, но и аккредитован Фондом.

Уже упомянутые устранения из процедуры банкротства этапов наблюдения и санации вводятся на основании статьи 201.15.3 127-ФЗ. Тем не менее, исключения возможны, если есть объективные основания для надежды на восстановление платежеспособности банкрота в результате действий внешнего управляющего. Во всех остальных случаях процедура признания несостоятельности начинается сразу с конкурсного производства.

Изменения претерпел и Закон 214-ФЗ, регулирующий долевое участие в строительстве многоквартирных домов, в частности схема эскроу-счетов в рамках проектного финансирования в июле 2019 года становится обязательной для всех девелоперов. Усилен контроль оборота наличных средств.

Законодательные нововведения позволяют ускорить и оптимизировать процесс признания финансовой несостоятельности застройщика и повысить эффективность действий конкурсного управляющего. Тем самым преследуется цель более действенно отстаивать права дольщиков.

Как оценить риски банкротства застройщика?

Современное законодательство ужесточает требования к застройщику с каждым годом. Что делать дольщику, чтобы не столкнуться с риском банкротства застройщика? Оценить риски перед вложением средств!

Смотрим на уставной капитал застройщика

Все идет к тому, что возводить жилые новостройки смогут только те компании, уставной капитал которых позволит погасить требования дольщиков и прочих кредиторов. Сейчас узнать размер уставного капитала можно с помощью онлайн-сервиса на сайте налоговой инспекции. Вводим в форму данные ООО, а затем через базу ЕГРЮЛ смотрим на сумму так называемого пассива компании. Эти деньги – как раз то, откуда гасятся требования кредиторов в самом плохом случае. Вывести их из компании директору невозможно.

Количество строек и история застройщика

Стоит проверить, сколько строек ведет застройщик, сколько уже сдал. Если в стадии возведения десяток объектов, а сдан всего один дом – скорее всего что-то в этой истории не так. И даже если строек много – стоит почитать форумы дольщиков с отзывами, возможно, дома сданы с недоделками и к девелоперу много претензий.

Легитимность застройщика

На официальном сайте застройщика, как обязывает его основной закон о долевом строительстве ФЗ-214, должны быть опубликованы как документы о компании, так и проектная документация объекта. Если таковой не имеется, или в нее вносится слишком много изменений (которые также должны быть опубликованы отдельным файлом с указанием изменений) – стоит насторожиться.

Можно ли предугадать банкротство застройщика?

Только по очевидным признакам — дом не строится, сроки неоднократно переносились, застройщик избегает процедуры регистрации договора, разрешение на строительство дома не продлевается и т.п. Поэтому обязательно перед заключением ДДУ проверяйте застройщика всеми возможными способами. Не нужно верить обещаниям и красивой рекламе.

Особенности банкротства застройщика

Подробно нюансы процедуры я описывать не буду — их можно прочитать в самом законе. Скажу об основных отличиях — процедура предоставляет приоритет удовлетворения требований дольщиков перед другими кредиторами, а также участие в процедуре государственного органа, осуществляющего надзор за деятельностью застройщиков (в Ростовской области это Региональная служба).

Реестр кредиторов при банкротстве застройщика — что может требовать дольщик?

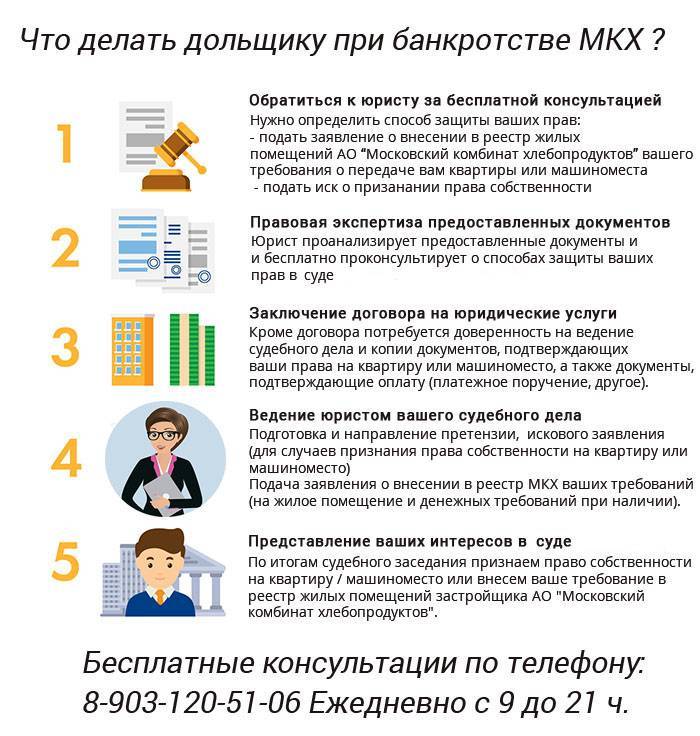

Дольщик может вступить в реестр как с денежным требованием (сумма по договору, плюс неустойка и в ряде случае штраф), так и с требованием передать жилое помещение. Более того, дольщик может заявить требование о включении сразу в оба реестра (да, закон это позволяет делать, т.к. оба реестра не противопоставляются друг другу, являются единым целым и имеют одну конечную цель).

Если дом не построен, то требование передать помещение смысла заявлять нет — хотя вас никто не может ограничить в этом праве. Также дольщик может заявить требования по неустойке как обеспеченной залоговым имуществом должника. Если об этом специально не заявить — неустойка таковой считаться не будет.

Что делать при банкротстве застройщика, если у меня договор не ДДУ,

а заключен с ЖСК, либо договор инвестирования, предварительный или ДДУ, но не зарегистрированный в Росреестре?

У вас точно такие же права на включение в реестр, как и у дольщиков с точки зрения 214 ФЗ, но это нужно ДОКАЗАТЬ суду и обосновать. Вы вносили свои деньги на строительство жилого дома. НО! Велика вероятность, что суд ваши требования включит в обычную 4 очередь кредиторов (то есть НЕ дольщиков), а государственный орган также скажет в суде, что вы не дольщик. Поэтому в таких случаях лучше привлекать адвоката, либо бороться — судебная практика в целом, положительная, включая практику ВС.

На что нужно ссылаться? На статью 201.1 Закона о несостоятельности, в которой сказано, что суд имеет право признать требование дольщика законным при различных договорных схемах — главное значение имеет факт передачи денег для строительства многоквартирного дома.

А если застройщик банкротится как юр. лицо

или еще интереснее — как ип -застройщик или физическое лицо? (да да и такое бывает. Недавно мне с трудом удалось перевести банкротство физ лица в банкротство застройщика).

Нужно подать в суд ходатайство о применении к процедуре параграфа 7 закона О несостоятельности. Суд назначит заседание, на котором нужно обосновать почему вы считаете, что должник является застройщиком, хотя официально он может таковым не быть, а контролирующий застройщиков орган про него ни разу не слышал.

А если у меня договор с ЖСК, а банкротится застройщик?

Нужно подавать заявление на включение в реестр требований кредиторов ЗАСТРОЙЩИКА, недавно ВС признал за дольщиком право предъявить свои требования напрямую застройщику.

А если я ДДУ уже расторг?

Если ДДУ расторгнут, в том числе по инициативе дольщика, ваши требования все равно связаны со строительством дома и суд их должен включить в 3 очередь кредиторов, и даже в реестр требований по передаче жилых помещений. НО! в Реестр обманутых дольщиков ваши требования не включат.

А если у меня договор в отношении нежилого помещения?

здесь.

Почему важно предъявить требования о вступлении в реестр застройщика на стадии наблюдения?

Потому что у вас появляется право участвовать в первом собрании кредиторов. Зачастую застройщик и кредиторы заключают на этой стадии мировое соглашение — и если вы не успели подать свои требования в суд, то стороной соглашения вы не будете.

Могу ли я завить требования по неустойке, процентам, штрафу и моральному вреду?

этой

от (Обновлено: 30.11.2019)

Что будет, если не платить ипотеку при банкротстве застройщика?

Какие варианты развития событий возникают у дольщика при признании застройщика банкротом? В этой ситуации можно предложить обратиться в финансовое учреждение, оформившее кредит, с просьбой об отсрочке выплаты долга. Но стоит помнить, что банк вовсе не обязан в этой ситуации идти на уступки.

Если у вас возникли финансовые трудности и нечем платить по кредиту, то чего стоит ожидать в этой ситуации? Ведь у банка в залоге квартира, которая еще фактически не достроена. В этой ситуации представители кредитной организации имеют право подать на вас в суд и требовать взыскания долга и обращения взыскания на заложенное имущество, то есть фактически на недостроенную ещё квартиру. Если дом находиться ещё на «нулевой» стадии строительства или построен на минимальном уровне, то стоит понимать, что такой предмет залога, как квартира в недостроенном доме вряд ли удастся продать на торгах.

Решая проблемы с банком, не стоит забывать о взаимодействии с застройщиком-банкротом и необходимости определения дальнейшей судьбы строительства дома. Почитайте статью о том, что делать дольщику, когда застройщик банкротиться (http://trdat.ru/zastrojshhik-bankrotitsya-chto-delat-dolshhiku/), а также о включении в реестр требований о передаче жилых помещений (http://trdat.ru/vklyuchenie-v-reestr-trebovanij-o-peredache-zhilyx-pomeshhenij-pri-bankrotstve-zastrojshhika/).

Многие слышали, наверное, о таком понятии как «ипотечная амнистия». Да, действительно, в законе об ипотеке есть норма, которая говорит о том, что задолженность перед кредитной организацией считается погашенной, если будет обращено взыскание на заложенную квартиру (ч. 5 ст. 61 Федеральный закон от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)». Но, к сожалению, данная возможность на дольщиков-должников не распространяется.

Для применения указанной нормы закона требуется соблюдение ряда условий:

- предметом залога является жилое помещение, которое принадлежит гражданину;

- цель кредита – покупка жилья.

В этой ситуации, если банк продал заложенную квартиру с торгов или оставил её себе в собственность, а вырученных денег все равно не хватило, чтобы покрыть весь долг, такая задолженность считается погашенной, когда кредитная организация получит страховку. А если страховая компания тоже разорилась, то долг считается погашенным, когда квартиру реализовали или оставили себе.

Но проблема заключается в том, что дольщик по договору ипотеки передает в залог не квартиру, а лишь права требования по договору долевого участия. Поэтому в случае ипотеки при банкротстве застройщика речи об «ипотечной амнистии» не идет.

Если было оформлено поручительство, то кредитная организация может потребовать уплаты задолженности с поручителей. Также банк сможет обратить взыскание на другое имущество должника-дольщика, если ипотека не была погашена.

Обратите внимание! На единственное жильё не может быть обращено взыскание. Верховный Суд РФ отметил, что исполнительное производство прекращается после реализации имущества, если в исполнительной бумаге содержалось только требование о реализации заложенного имущества, а требование о взыскании задолженности отсутствовало (Постановление Пленума Верховного Суда РФ от 17.11.2015 N 50)

Верховный Суд РФ отметил, что исполнительное производство прекращается после реализации имущества, если в исполнительной бумаге содержалось только требование о реализации заложенного имущества, а требование о взыскании задолженности отсутствовало (Постановление Пленума Верховного Суда РФ от 17.11.2015 N 50).

Помните, что неисполнение обязанностей по кредитному договору грозит начислением штрафных санкций и долг может существенно увеличиться. Поэтому если есть возможность гасить кредит при банкротстве строительной компании, то стоит это делать. В противном случае стоит ожидать судебных разбирательств со стороны банка и обращения взыскания на имущество.

Если задолженность очень велика и возможности расплатиться по долгам не предвидится, то можно рассмотреть процедуру личного банкротства дольщика (http://trdat.ru/uslugi/kak-fizicheskomu-licu-obyavit-sebya-bankrotom/).

Альтернативные способы получения денег с застройщика-банкрота

1. Страховая выплата (ст.15.2 ФЗ об участии в долевом строительстве).

Решение арбитражного суда о признании застройщика банкротом и открытии конкурсного производства является страховым случаем по договорам страхования гражданской ответственности застройщика, которые он заключал в целях исполнения своих обязательств перед дольщиками по договорам участия в долевом строительстве. Это значит, что после открытия конкурсного производства вы можете обратиться в страховую компанию для получения страхового возмещения.

К сожалению, бывают ситуации, когда страховая компания «не доживает» до банкротства застройщика и лишается лицензии. В таком случае требовать страховую выплату можно опять же только в процессе банкротства / ликвидации страховой компании. Если вам удастся получить страховую выплату от страховой компании, сумма ваших требований в реестре будет уменьшена на сумму страховой выплаты. На оставшуюся часть вы можете по-прежнему претендовать в рамках дела о банкротстве.

2. Поручительство банка (ст.15.1 ФЗ об участии в долевом строительстве).

У некоторых застройщиков вместо договоров страхования заключен договор поручительства с банком. По таким договорам банк несет субсидиарную (т.е. дополнительную) ответственность перед дольщиком по передаче жилого помещения. Поручительство должно покрывать цену договора, но не менее суммы, рассчитанной по общей площади квартиры и показателю рыночной стоимости 1 кв.м. общей площади жилья по субъекту РФ. Банк-поручитель обязан отвечать также за выплату причитающихся неустоек. Учтите, что сначала вам нужно будет предъявить требования к самому застройщику, и если он не удовлетворит ваше требование, вы можете предъявлять претензии банку-поручителю.

Не забывайте, что при получении страховой выплаты или выплаты от банка вам надо поставить в известность суд и арбитражного управляющего (с приложением подтверждающих документов).

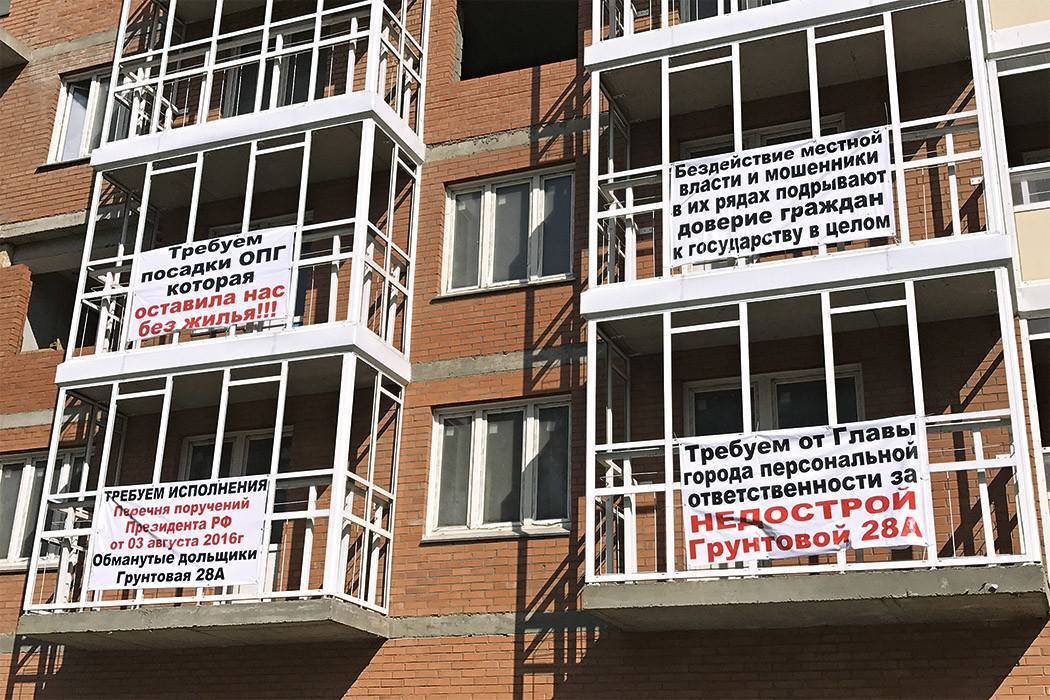

3. Возбуждение уголовного дела против руководителей застройщика.

Этот вариант следует рассмотреть тем дольщикам, которые подозревают, что стали жертвами мошенничества. В особенности это касается тех случаев, где застройщик продавал одни и те же квартиры дважды, брал деньги в счет оплаты квартир, не имея возможности и намерения возводить дом, использовал схемы со строительством без разрешения на земельных участках под ИЖС и так далее. В рамках уголовного дела против руководства компании-застройщика дольщики смогут претендовать на возмещение причиненного ущерба за счет имущества недобросовестных руководителей.

4. Выплаты из компенсационного фонда.

Федеральным законом 218-ФЗ от 29.07.2017 вводится компенсационный фонд, за счет которого дольщики в случае признания застройщика банкротом (открытия конкурсного производства) смогут получить компенсационную выплату. Формированием компенсационного фонда занимается публично-правовая компания «Фонд защиты прав граждан — участников долевого строительства». Фонд также сможет финансировать окончание строительства дома — в качестве альтернативы денежной выплате дольщикам.

Застройщики будут обязаны делать обязательные отчисления в компенсационный фонд в размере 1,2% от цены каждого договора долевого участия уже к моменту подачи документов на регистрацию ДДУ. Новые правила касаются тех домов, по которым договор участия в долевом строительстве с первым дольщиком представляется на госрегистрацию после даты регистрации «Фонда защиты прав граждан — участников долевого строительства». Фонд планируют зарегистрировать до конца октября 2017 года.

По всем остальным домам, где ДДУ с первыми дольщиками были заключены до даты регистрации Фонда, действуют старые правила, установленные 214-ФЗ (в т.ч. об обязательном страховании ответственности дольщика или поручительстве банка). Об этом сказано в пп.5,7 ст.25 218-ФЗ. Уже существующие обманутые дольщики не смогут рассчитывать на компенсацию из фонда.